ソーシャルレンディング業者で信頼できるのはどこか

この記事を見に来てくださってありがとうございます。

ここを訪れたということはソシャレン業者の信頼に不安を持っていることでしょう。

まずは最初に結論を出しておきます。

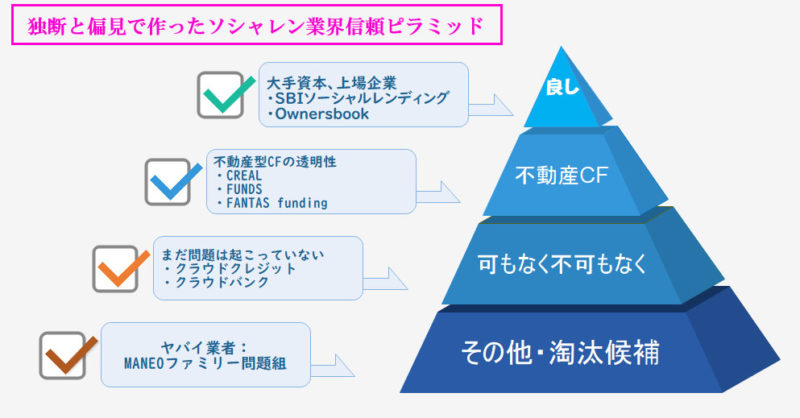

この図はどこかの調査期間が出したものではありません。

私個人が私見入り混じりに作ったソシャレン業者の信頼性ピラミッドです。ひと目見るとわかるように上に行けば信頼性が高く、下に行けば危ない業者になっていきます。

この図の結論にいたった理由は下記で解説していきます。

ソーシャルレンディング業者の選び方を考えよう

みんなのクレジットやラッキーバンクだけでなくmaneoの子会社も問題を起こしています。

ソーシャルレンディング業者の問題が頻発していますが、過去の経験も踏まえてそれらの業者の情報をまとめて共通点がないかを調べてみます。

昔の悪質FX会社と共通点が多かった

管理人は今から10年以上前からFXをやっていました。

当時のFX業界も規制が全然無かったために悪質業者の破綻や持ち逃げが連発しており、悪質業者が多発していました。

当時のFX札幌やアルファFXの悪行などは最悪の犯罪者たちでした。同じ悪質業者である以上共通点も結構ありました。

これらの悪質FX業者の共通点は次のとおりです。

- 大きな資本グループに属さない独立業者であった

- 設立してから日が浅い

- 社長の経歴が金融畑ではなかった

- ホームページの作りが雑

- レートが止まったりの不具合の報告がない

- 自転車操業なので資金を集める方法を取っている

業界は違えどFXもソーシャルレンディングも同じ金融の業界なので、おのずと悪質業者の行為というのは似通ったものが多くなります。

こういった悪質FX業者の反省を踏まえてソーシャルレンディングの選別を行いたいと思います。

問題を起こしたソーシャルレンディング業者の情報

これまで問題を起こしたソーシャルレンディング悪質業者の特徴を振り返ってみましょう。共通している点が多いはずです。

資本関係 表記なし(後に白石の個人的企業の性質が強いことがわかる)

資本金 2億円

設立 2015年

社長 白石(プロレス業界出身!?)

金融商品取引業 関東財務局長(金商)第2905号

取扱案件 8~13%

追記:投資するとキャンペーンのキャッシュバックもあった

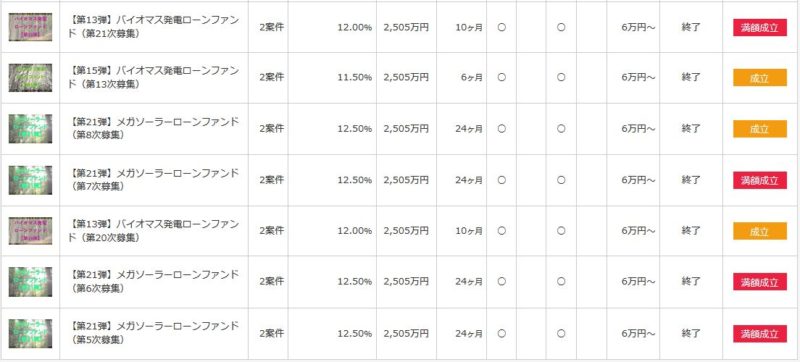

みんなのクレジットの当時の案件一覧

みんなのクレジットのキャンペーン画像(クリックで拡大)

資本関係 表記なし(後に田中親子の個人的企業の性質が強いことがわかる)

資本金 2億3,100万円

設立 2014年

社長 田中 翔平(社長就任が24歳と異常若い)

金融商品取引業 関東財務局長 (金商) 第2807号

取扱案件 8.5~11%が多数

資本関係 maneoマーケットの子会社

資本金 100,000,000円(資本準備金含む

設立 2015年7月10日

社長 ケルビン チウ(台湾人、ウォールストリートの金融畑経験、SBIグループにも在籍)→消息不明

金融商品取引業 ?

取扱案件 ほとんどが10%

資本関係 maneoマーケットの子会社

資本金 120,000,000円

設立 平成28年7月21日

社長 中久保 正己(過去の複数の会社を倒産させた経験)

金融商品取引業 ?

取扱案件 12%ものが多数

やはり全体的に設立浅めの業者に問題が多い

情報を一覧で見ていくと大体共通点はわかってきますね。問題を起こした業者というのは設立が浅い業者であることが多いです。加えて大手資本グループなどに属してない業者というのは特にヤバイ感じです。これらの条件には「みんなのクレジット」「ラッキーバンク」が当てはまります。

そして何より「高利回り」の案件ばかりを取り扱っていたという点が共通しています。

若い企業は応援したいですが、問題が多いのも事実ですからね・・・

高利回り10%はやはり危険なシグナル

投資家に支払う利回りが10%から13%ということは、借手の業者はソーシャルレンディング業者の手数料を上乗せした15%といった高い条件で資金を借りているということになります。一体どんな事業をすればそんな高い利回りの資金を返せるのでしょうか。

成長著しい途上国などであれば可能でしょうが、成長が止まった現代の日本においてそんな高い利回りを借りても返せる見込みのあるビジネスが一体どれくらいあるものなのでしょうか。

利回り2桁というのは非常に危険なサインであるということが、こういった業者から導き出せます。

「設立浅め」✕「独立業者」✕「高利回り案件」= Danger!

maneo関連は親会社に惑わされた

ガイアファンディングやグリーンインフラレンディングに関してはmaneoマーケットという大手業者の子会社というところがあったので少々目が曇ってしまったかもしれません。

maneoはGMOなど多数の会社の出資を受けていますし、大幅な黒字を続けている会社としては優秀なところです。

しかし子会社はどちらも設立が浅い上に、実績不十分にもかかわらず、10%以上の高利回り案件を多数取り扱っていました。

ガイアファンディングの案件は10%、グリーンインフラレンディングに関しては12%以上のものがボコボコあるなど、本当であるなら非常に美味しい投資先に写ってしまいますね。

しかし実際はそんなことはなく、業者の自転車操業になっていたことはもう言うまでもありません。

会社を見るなら社長を見ろ!

会社を見るなら社長を見ろ!と言われるように、会社の行く末はその社長が握っています。

みんなのクレジットの白石などは過去に倒産や再生事業などで怪しいことをやってきましたし、ラッキーバンクの田中は経歴が怪しい上に24歳で不動産会社のTOPというどう考えてもおかしい状況にありました。

就くべきところにきちんとしたTOPが就いているというのはソーシャルレンディング業者というよりも会社として至極当然のことです。

そうではない人間が社長をやっている企業というのは会社自体も怪しいことになります。

前科あり人物が社長だとね・・・

これをグリーンインフラレンディングは真っ向からぶっちぎっています。

グリーンインフラレンディングの社長:中久保は前科ありの人物でした。過去に複数の会社を倒産させている、”倒産のプロ” だったのです。

有限会社クオリティライフ倒産(負債3億円)、株式会社ジャパンコストプランニング倒産(負債60億円)、億単位の負債を抱えたままの倒産をさせ、また再び会社を立ち上げる。

この辺は倒産や再生事業をやっていた「みんなのクレジット」当時の社長白石と同じような感じがあります。

このグリーンインフラレンディングの問題でmaneo子会社のコンプライアンスが厳しくなり、その結果資金繰りが難しくなってガイアファンディングは社長共々飛んだという話も入っています。ガイアファンディングの社長は経歴もよかったので、社長の怪しさを外部から見抜くのはちょっと難しかったです。

ただ、いきなり社長の怪しさを見抜くっていうのも難しいものです。

例えばグリーンインフラレンディングを最初信じていた方のブログを見てみると、中久保に対して社会貢献の強い方という印象を受けていることがわかります。経歴が明らかにならなくネット上の情報しかないと昔会社を何度も倒産させている人と知ることも難しかったはずです。

全体的にも、ソーシャルレンディングでお金儲けをしたいというよりは、再生可能エネルギーの発展に貢献したいという想いを強く感じました。

私も再生可能エネルギーに可能性を感じ、貢献したいという思いが強いので、とても共感することができました。

中久保さんはもともとは公務員だったそうです。

震災を経験してから、防災やエネルギーの重要性に気づき公務員を退職して会社を立ち上げたそうです。

そんな経歴から見ても、社会貢献をしていきたい気持ちの強さを感じます!引用:http://crepsley.net/post-175/#outline__2_3

「設立年」「独立業者」「高利回り案件」「怪しい社長」

上記のようにいくつかのポイントを見てきましたが、大体の業者には(後から言えることもありますが)怪しい点が共通してありました。

- 設立年度が浅い

- 大手業者でない独立系である

- 社長が怪しい

- やたら高利回り案件がある

上記の条件を満たせば満たすほど怪しい業者であることが判別できます。

特に設立が浅い新興の独立業者で、経歴の怪しい社長が運営しており、10%を超える高利回り案件をポンポン出しているところは一番危ないということです。

「○んなのクレジット」なんてまさに全ての条件を満たしていますね。

零細ゆえに情報開示も少ない・開示の義務もない

他には「情報開示が少ない」という点も挙げられます。

みんなのクレジットやラッキーバンクなどはほとんど社長の同族会社に融資しており、公開できないようなことばかりをしていたのでホームページでの情報公開もほとんどありませんでした。

零細同族企業が資金を勝手に身内だけで回して、あたかも融資している”フリ”をしていただけです。

こんな零細業者ですから情報開示の義務もなく、またプレッシャーも少ないわけですからやりたい放題だったわけです。

- 大きな資本グループに属さない独立業者であった

- 設立してから日が浅い

- 社長の経歴が怪しい(若すぎる、金融の経験がない異業種参入、過去に倒産経験)

- 高利回り案件が多い(10%~)

- キャンペーンなどを行っている

- ホームページでの情報開示が少ない

ではそれらの条件に合致しない業者はどこなのか

それでは「設立年」「独立業者」「高利回り案件」「怪しい社長」の危ない条件に合致しないソーシャルレンディング業者はどこなのか。

おそらく答えは皆さんおわかりでしょうが、大手のソーシャルレンディング業者を見てみましょう。

ソーシャルレンディング業界の中でも大手という業者を条件に当てはめてみました。さすが安定感があり信頼されている大手業者ほどほとんど条件に合致しません。

実績と歴史があるSBI

- 資本:巨大資本SBIグループの企業

- 設立:平成20年1月24日(既に10年以上)

- 社長:織田 貴行(野村證券、ソフトバンク、そしてSBIフューチャーズの中核として働いてきた方

- 案件:利回りは7%が多い。全体は3~10%まである。

- キャンペーン:なし

- 情報公開:財務情報公開(参照PDF)

SBIソーシャルレンディングはその名前の通り大手SBIグループの一員です。設立も平成20年と既に10年以上経過している業界の中でも老舗になります。

TOPの織田 貴行氏は野村證券やソフトバンクなど大手企業の勤務経験があり、SBIフューチャーズでは中核の人物として活躍してきました。

金融の経験もSBIでの経験も確たるものがあります。

取り扱っている案件の利回りは3~10%と幅広いですが、メインのオーダーメイドファンドは6~7%台の安定ファンドが多いです。

たまにカンボジアファンドなど明らかにリスクの高いものには10%という高利回りもありますが、ごく少数です。

過去のは元本割れの案件もありましたが、大切なのはその後の対応です。

SBIソーシャルレンディングは期失を起こした案件に対しては迅速に担保処分などの対応を行ったことで、1~2ヶ月で回収作業を完了しています。

100%問題が起こらない業者などありませんので、問題が起きたときにきちんと対応できるかのほうが大切です。

上場企業ゆえの監視の目があるOwnersbook

- 資本:2017年9月28日にマザーズ上場

- 設立:2012年3月14日(既に6年以上)

- 社長:岩野 達志(元ゴールドマン・サックス、世界的な不動産投資運用会社ロックポイント勤務経験)

- 案件:利回りは5%と低め

- キャンペーン:なし

- 情報公開:上場企業のためIR情報公開(参照:IR記事一覧)

Ownersbookは上場企業であるロードスターキャピタル社が運営しています。

ロードスターキャピタルはソーシャルレンディング業界の中でも唯一、運営元が上場している企業となります。

上場ということで財務情報開示の義務が課せられており、HPのIR情報から決算資料をいつでも読むことができます。

情報開示においてもソーシャルレンディング業界1位といっていいでしょう。

TOPの岩野 達志氏は業界でも有名人であり、あの誰もが知る世界的投資銀行ゴールドマン・サックスのゴールドマン・サックス・リアルティ・ジャパンに勤務経験が有り、自己投資・運用ファンドの不動産取得部門に所属していました。

さらに次の勤務先はロックポイントマネジメントジャパンLLC。ロックポイントも世界的な不動産投資運用会社です。

不動産投資についてはその道のプロということです。扱っている案件は4~5%のものがほとんどであり、リスクが非常に抑えられたものばかりです。開示されている情報が非常に多く、率いるTOPも十分すぎるほどの人物ということでソーシャルレンディング業者の中でも1位の信用といってもいいでしょう。

TATERUはどうなのか?

上場企業という点においてはTATERUも条件に当てはまります。

ご存知かもしれませんがTATERUはスルガ銀行同様に不動産融資で不正を行い、大きな社会的信用失墜を起こしています。しかし悪質行為を行ったとはいえ、TATERU Fundingの資金はきちんと返還されており、上場企業ゆえに資金の持ち逃げなどを起こさなかったという実例にもなりました。

その点とTATERUの信頼は別問題になりますが、資金が返還されたというのは問題は別にして1つの実績であり、TATERUがこのまま上場を維持でき、かつ会社運営も継続していけるという前提条件を満たすのであれば候補に入ってきます。

ただ現時点でTATERUの今後は不透明であり、業務改善もどこまでできているか先を見ないとわからないため候補からは外しています。

不動産型クラウドファンディングの信頼性

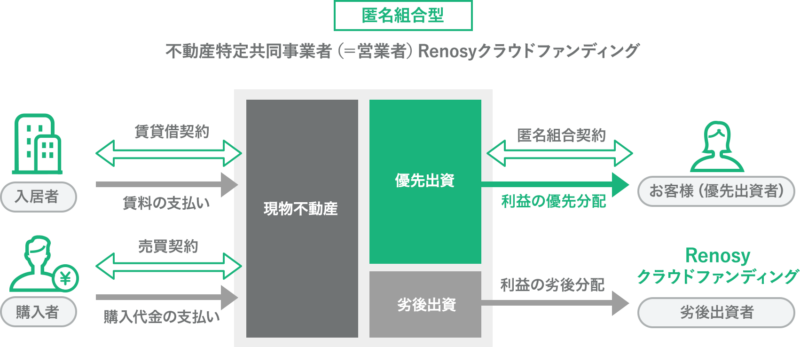

最近ソシャレン業界に次々と参入してきているのが国土交通省が管轄する不動産型クラウドファンディングを扱う業者です。匿名性が必須でありそれゆえ大問題を起こした金融庁管轄のソシャレンと違い、不動産型クラウドファンディングは投資先の匿名性が解除され、どの物件に投資できているからわかるようになっています。

今までの悪質業者は匿名性をタテに身内融資や架空投資などをやっていましたが、それができなくなっているのです。これだけでもほぼ悪質業者の行為のほとんどを抑制できます。

また最近参入してきた企業の多くは不動産型クラウドファンディングにおいて自社を劣後出資に設定しています。この際投資家であるお客さんが優先出資設定です。

このケースでは万一物件において毀損が起きた場合、債権回収がされるとまず投資家に優先して分配され、その後劣後出資である業者への分配がされる順番になっています。つまり毀損が起きた場合はまず業者側に負担が行くために、投資家が毀損しくにい設定になっているのです。

このような不動産型クラウドファンディングの業者には先に述べたTATERUを筆頭に続々と参入が続いています。しかもその業者の多くが長年不動産業に精通してきた老舗不動産企業だったり、上場企業だったりするため、会社としての信頼性も高いところが多いです。

ちょっとリスクは高いがまだ行ける業者

- 資本:伊藤忠、三菱、第一生命、SBIからの出資

- 設立:2013年1月(既に5年以上)

- 社長:杉山 智行(大和証券SMBC、投資銀行ロイズ勤務経験)

- 案件:海外案件のため6~13%と比較的高め

- キャンペーン:なし

- 情報公開:HP上で公開はなし。決算公告で確認可能(参照)

クラウドクレジットも伊藤忠、三菱、第一生命、SBIなど誰もが聞いたことがある大企業からの出資を受けた企業であり、上述2社と比較すれば最近ですが既に設立5年以上経過している中堅企業です。代表の杉山 智行氏も経歴が凄く、東大出身であり、大和証券SMBCやロイズ銀行東京支店などの運用のTOPを経験している凄腕の方です。

ただクラウドクレジットは上述2社と比較してもリスキーな案件が多いです。扱っている案件は海外案件特化のため国内投資よりもリスクが高いものばかりになっています。そのため利回りも高いものが多く10%を超えるものも多数あります。また官報によると赤字が続いており、資本を増強しないとやっていけないという事情もあります。TOPは優秀な方で、だからこそ出資を集められたわけですが、上記2社よりは相対的にリスキーな業者とも言えますね。

Gomezソーシャルレンディングサイトランキング

投資信託の情報提供として有名なモーニングスター社が中立的な第三者としての立場から、ソシャレン業者のウェブサイトの使いやすさや機能性、および顧客中心主義に基づく情報開示の積極性などを総合的に評価しているのが

「Gomezソーシャルレンディングサイトランキング」です。

こちらでは一定期間ごとにソーシャルレンディング業者のランキング発表をしており、上位3者を「SBIソーシャルレンティング」「ownersbook」「クラウドクレジット」が占めています。

モーニングスター社の調査からも、この3社の信頼性が高いことがよくわかりますね。

ただこのランキングはあのラッキーバンクが5位とかmaneoが4位とかなので、あんまりアテにはならない感じですね・・・

結論として

というわけで、ソーシャルレンディング業界の中で信用が高い業者は先の図になるわけです。

不動産型クラウドファンディングについてはまだ黎明期でもあり、今後何らかの問題が起こらないともいえないので慎重に見ています。

とはいえ、SBIソーシャルレンティングとownersbookの信頼性は業界の中でもグンを抜いているものと判断しています。

これらの業者がなんかやらかしたら、もうソーシャルレンティング自体が終わりでしょうね。