これからのソーシャルレンディングへの投資方針

個人が「手軽に」「低額から」「高利回り」で投資できたソーシャルレンディング。一時期はとても流行りましたが、2017年末のみんなのクレジットを皮切りにラッキーバンク、maneoファミリーなど続々と問題が発覚。もうソーシャルレンディングは懲り懲りだと撤退する人も多いことでしょう。

でも!

私はソシャレン投資を止めません!

私はまだまだソシャレン投資を続ける理由

こんな状況ですが私は改めてソーシャルレンディングへの投資を続けるつもりです。

理由としては、個人的にソーシャルレンディング事業者の淘汰が進んで健全な業者が残る良い機会である考えているからです。

遡ること10年前、FX業界にも今回の悪質ソーシャルレンディング事業に輪をかけて悪質な業者がはびこり、持ち逃げ、計画倒産、詐欺行為など酷いものでしたが、逆にそれで規制が強化された結果、ある程度資本力があり、なおかつ規制に対応できる業者しか生き残れない状況になり、業界が健全化しました。

今のFX業界では規制が厳しく悪質行為を行えるところではなくなっています。

ソーシャルレンディング業界も黎明期を抜け、淘汰期に入り業者の淘汰が進むことでしょう。この業者の淘汰期間はどうしても悪質業者が撤退する時期なので被害が増えてしまいます。

ソシャレン投資家の殆どはマイナスじゃないの?

ソーシャルレンディングは高利回り!

5%なんて低い低い!10%、12%だってあるよ

ソーシャルレンディングが出た頃は問題も表面化していませんでしたのでソーシャルレンディングの利回りが10%以上の案件がいたるところにあり、その高利回り案件に投資家が殺到していました。

2017年頃のラッキーバンクなんて募集開始と同時に投資家が殺到し、サーバーダウンし、復旧したら1~2分で完売していたという状況が殆どでした。投資履歴をみても10万20万どころか、100万円、300万円をドカッと投資していた人もたくさんいました。

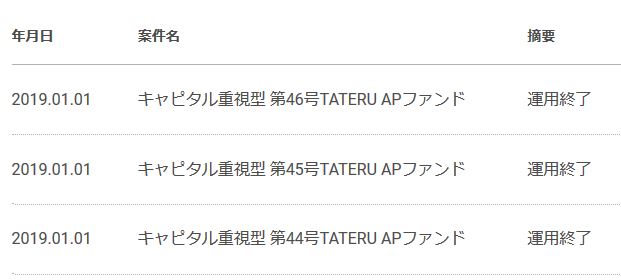

しかし高利回り案件を抱える業者は軒並み期失を起こしており、『みんなのクレジット』『ラッキーバンク』はともに投資資金の大半を毀損させ『MANEO』関連でも多くの案件に期失が発生し、被害を受けていないソーシャルレンディング投資家はほとんどいないはずです。

ぶっちゃけて言えば、ソーシャルレンディング「まともに」投資している人のほとんどは期失をくらってトントンかマイナス。下手したら投資資金のほとんどを『みんなのクレジット』『ラッキーバンク』に入れて首が回らない人もいるはずです。

どうやって業者を選ぶのか

そんなことが続いているのでこれまで以上に投資家のソーシャルレンディング事業者や案件を見る目は厳しくなっています。

とにかくソーシャルレンディング投資家の目は疑心暗鬼になっており、今までに期失を起こしていない信頼性の高い「SBIソーシャルレンディング」や「Ownersbook」に申し込みが殺到しています。

貸倒れを完全に防ぐことは難しい

とは言ってもいくら信頼性の高い業者であってもソーシャルレンディングの仕組みそのものが変わっているわけではありません。

つまりは匿名組合契約による投資先がわからない状況は全く同じです。

大手で信用のあるSBIソーシャルレンディングも過去には期失や一部毀損を起こしており、貸し倒れが無いというのはほぼありえないわけです。(なおSBIソーシャルレンディングは期失案件も迅速に回収をしており投資家の毀損はごくわずかで済んでいる)

”ほぼ” という言い方をしたのは「Ownersbook」は今まで期失がなかったからであり、確かに期失・貸し倒れがない業者も存在しています。ただそれは過去においての話であり、これから未来において期失がないという保証にはならないのです。

ソシャレン業者が発信する情報を見ても意味ない

ソーシャルレンディングは投資先の情報がほぼわからない。これは正直致命的な状況です。

普通であれば業者の体力や取引先、資本関係、経営者などを見てある程度の情報を得れば信頼性が見通せますが、匿名組合契約の壁に阻まれている以上、いくら業者のHPを隅々まで見た所で、あるいはセミナーに参加して現地に言ったとしても情報が得られないわけです。悪質業者がわざわざ自分の都合の悪い情報を載せるわけがありません。

ある意味では、全く調べてない人とかなり努力をして調べようとしている人との差がほとんどありませんので、そういう意味では公平ともいえますが・・・。

大切なのはリスクの高い業者を避けること

悪質ソーシャルレンディング業者の過去の貸倒れ事件を分析すると「みんクレ」「ラキバン」に代表されるように、悪質行為を行った業者には共通点がいくつかありました。

上記のようにいくつかのポイントを見てきましたが、大体の業者には(後から言えることもありますが)怪しい点が共通してありました。設立年度が浅い点、大手業者でない独立系である点、社長が怪しい点、やたら高利回り案件がある点、などの条件を満たせば満たすほど怪しい業者であることが判別できます。

- 大きな資本グループに属さない独立業者であった

- 設立してから日が浅い

- 社長の経歴が怪しい(若すぎる、金融の経験がない異業種参入、過去に倒産経験)

- 高利回り案件が多い(10%~)

- キャンペーンなどを行っている

- ホームページでの情報開示が少ない

こんな感じで怪しい業者というのはある程度共通点が存在していたのです。

彼らにとっては金を奪うことそのものがビジネス

おそらくこういった零細業者は基本的に監視される機関がほとんど存在せず、確信犯である代表の独裁が行われているケースが多いのでしょう。

中はやりたい放題で、会社と社長の財布が一緒。お客からお金を集めたら同族企業に流したり裏でわからないようにごまかし私服を肥やし、残りは新たなお客を獲得するための宣伝費に流用。本来投資されるべきカネを広告宣伝に使用して新たなカモを狙う典型パターンです。詐欺でよく聞くポンジスキームですね。

みんクレやラキバンは「利回り10%」「利回り14%」という国内では到底ありえないようなリターンを出してお客を募っていました。これこそまさにそれで、今まで集めたカモのカネを使って新たな被害者をギリギリまで集めまくっていました。

そして時を見て「事業がうまくいかなかった」「(同族企業を指して)あのX社のせいでだめになった」と言い訳をしてトンズラ。そのX社などは身内企業で、誰も知らないような所ですから身内がダンマリを決め込めば状況が把握されるのには相当な時間がかかる。その時間を稼いでカネを移したりトンズラの準備をする。結果裁判になっても、逃したカネをある程度残せれば彼らとしては勝利。

つまり彼ら悪質企業にとっては「ソーシャルレンディング」がビジネスなのではなく、「お客から金を集めて、わからないように流し、自分たちの懐にどれだけ残せるか」がビジネスになっていたと推測できます。振り込め詐欺グループが、どれだけ騙せるかをビジネスにしていたように・・・。

悪質業者の条件に合致しないのはどこなのか

さて、上記のように悪質業者にはある程度の共通点がありました。こういったヤバイ条件を満たしていない ”ソーシャルレンディング業者” であれば、正直なところ信頼性があるといえそうです。ただそれらの条件を満たすのは「SBIソーシャルレンディング」や「Ownersbook」くらいとしか言いようがありません。

資本関係でいえば次点で信用できそうなのが「クラウドクレジット」「クラウドバンク」あたりです。

それ以外の業者はもうだめでしょう。というかそれ以外の業者にどんどん問題が起こっています。

ソシャレンはすでに時代遅れ

先で ”ソーシャルレンディング業者” という言い方をしたのには理由があります。

最近は匿名性が問題になっているソーシャルレンディングより、投資先がハッキリわかる投資方法が脚光を浴びているのです。それは不動産型クラウドファンディングという仕組みです。

金融庁が主導するソーシャルレンディングと違い、国土交通省が主導する新しい資金調達方法であり、最大の差異はソーシャルレンディングにあった匿名性が取り払われており、投資先の情報開示ができる点です。

これによって投資家は投資先の情報をしっかりと精査することができますし、事業者のほうもしっかりとした情報を伝えることで信用を得やすいという双方にとって非常に有益な仕組みが出来上がっています。この情報開示がしっかりしていれば、ソーシャルレンディングのように匿名性を悪用して身内融資や実態のない事業への不正な資金還流はできるわけもありません。

こういった最大の問題点であった「匿名性」の問題が無い新しい不動産型クラウドファンディングが出てきた以上、もはやソーシャルレンディングは時代遅れの方法と言っても良いくらいです。

ソシャレンの最大の欠点:中途解約できない

ただ不動産型クラウドファンディングもソーシャルレンディングも最大のデメリットが『中途解約』できないという点です。実際これは投資する前はあまり実感がわかないのですが、投資した後でいざヤバイとわかっても逃げることができないので、非常に苦しい思いをします。

私はラッキーバンクは2017年夏時点で撤退を検討していましたが、運用期間が10ヶ月や12ヶ月のものが終わっておらず、2018年1月頃の問題発覚までに逃げ遅れてしまいました。(撤退してなかったら被弾金額が3倍になっていました)

この途中で降りることができず、一度乗ったらどんなクソ業者でも終点までソイツに舵取りを任せなければいけない危険性があるのです。それゆえ、投資する前の事前調査が他のどんな投資よりも大切になるのです。

結局、上場企業の信頼に行き着く

メインはSBSL、オーナーズに変わりなく。クラクレにも分散。ほかは比較的少額の案件分散。

不動産型クラウドファンディングの透明性にも期待

結局の所、上場企業、上場企業関連会社、不動産型クラウドファンディングの業者だけを選定。この条件が満たせないところは足切り。そして各業者の案件に複数分散する。一案件での大きな被弾を避けるため。

上場企業+不動産型CFでポートフォリオを組む

| 格付け | 事業者 |

| AAA | SBISL |

| AA | LCレンディング Ownersbook renosy |

| A | CROWDBANK FANTAS funding CREAL |

しかしなんやかんや言っても日本人は金持ち。投資どころを探している資金はまだまだたくさんあります。

『みんなのクレジット』『ラッキーバンク』の問題が起こっても、ソシャレン最大手ともいうべきSBIソーシャルレンディングの案件は募集開始からほぼ数時間で完売になります。

また最近は情報の不透明性が少ない不動産型クラウドファンディングがどんどん認知されてきており、新たな業者が次々と参入しています。特に不動産融資やアパート経営をやっていた不動産業者が参入してきています。

中には実績が十分であったり、上場企業であったりするとこもあり、上場企業の信頼性と不動産型クラウドファンディングの透明性の両方を満たしている企業などもあるわけです。

今後、時代遅れの匿名性をもったソーシャルレンディングはどんどん廃れていき、上場企業の信頼性や不動産型クラウドファンディングの透明性などの条件を満たしている一部の ”勝ち組” 業者に資金が集中していく流れが強くなっていくでしょう。