スイス中央銀行が突如手のひら返しをし決壊したEURCHF

EURCHF(ユーロ/スイスフラン)とスイス中央銀行の介入について

クロス円が目立つFX業者ではあまり欧州通貨のペアは注目されませんが、そんば欧州通貨同士のペアにEURCHF(ユーロ/スイスフラン)があります。この通貨ペアは文字通りEUの通貨であるユーロと自国通貨を手放さないスイスの通貨とのペアなのですが、このペアにはある特徴があります。スイス中銀の介入です。

現在EURは多くの問題をかかえており、各々のEU諸国が次々と問題を引き起こしてEUR安になりやすくなります。しかし一方で比較的スイス経済は打撃が少なくなるという、EU圏とスイス経済のミスマッチが起こります。するとEURから資金が逃げて、集中的にCHFへ向かいます。CHF高になりやすいのです。しかし過度なCHF高はスイス経済にデフレなどの悪影響を及ぼすのでスイスの中央銀行であるスイス中銀は、過度なCHF高にならないように為替介入をしてCHF高を抑えようとするのです。EURCHF(ユーロ/スイスフラン)はそういった関係で、スイス中銀の介入があるペアとして注目されているのです。

EURCHF過去の1.5000防衛とその結末

図は2009年のEURCHFのチャート図です。ご覧のように1.5000のラインで何度も反発しています。これは当時のスイス中銀が、過度なCHF高を防ごうと介入しているからです。2009年当時は1.5000ラインと言われスイス中銀が何度も介入を行っていました。

しかし魔の2009年12月18日、1.5000ラインをブレイクしてしまったのです。これまで幾度と無く1.5000を死守してきたスイス中銀も支えきれなくなったのです。その後EURCHFは買い支える人がいなくなってからどんどん値を下げていきました。買いポジションを持っている人ばかりだったので、ロスカットの売りに当てる買い注文が極端に少ないため注文が成立しなかったのです。その後の世界景気への不透明感やアメリカ指標の悪化などにより世界的リスク回避が強まり、スイスフランはますます買われていくことになります。結果的にパリティである1.0000寸前までEURCHFは下がり、CHF高が続きました。

歴史に習うと今まで中央銀行が相場に介入を行ってトレンドが転換した例はありません。そしてその歴史に習うようにスイス中銀は介入を止めることを発表し、事実上敗北宣言を出すことになります。1992年にポンド危機でイングランド銀行が敗北したように、中央銀行の介入は相場を転換させることができないことがまたも証明されてしまったわけです。ただし介入当時のレートをこの後未来永劫下回ることはありえず、どこかで反発して相場は元通りになります。介入は短期ではほぼ失敗しますが、長期的には成功することが多いのです。 『介入は相場の流れを変えられない』 という相場の格言は覚えておきましょう。

EURCHF1.2000死守と突然の手のひら返しによる地獄

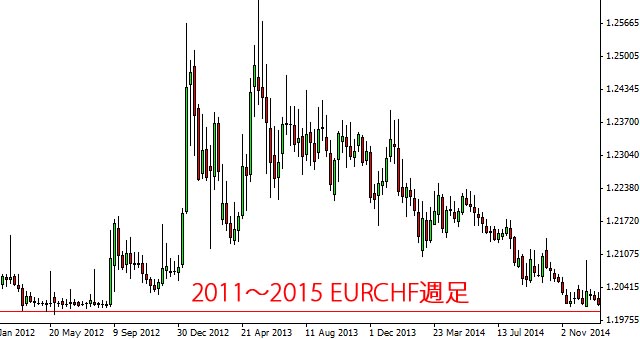

2011年9月6日、スイス高官は会見で 「EURCHFが1.2を下回ることは許さない」 と再びの介入宣言を行いました。しかも 「その後は無制限の介入を行う」 という異例の会見をし、スイス中銀の相当な市場介入がありました。なんと、USDCHFで700pips、EURCHFとGBPCHFで1200pips、もの超バク上げをさせたのです。CHFJPYは98円から90円割れと8円(800pips)もの急落が起こりました。今まで投機筋になめられっぱなしだったスイス中銀の覚悟が垣間見えた市場介入が行われたのです。この会見の後、スイス中銀はなりふり構わず通貨介入を行い、「EURCHFが1.2を下回ることは許さない」 という会見を何度も行い徹底的な死守を行いました。2011年から2014年まで実に3年にわたってEURCHFは1.2を守り続けて、相場はコントロールされてきたのです。

しかしこのEURCHFを何年にもわたって死守してきたことが逆に悲劇を生むことになりました。2015年1月15日、突如としてスイス中銀はEURCHFの1.2防衛を撤回、今までの無限介入をやめると言いだしたのです。これにはいろいろな噂が飛びました。ECBが今後大規模な金融緩和をすることを通達されて内々に通貨高を了承するために行った・・・、近頃、鉄壁と言われたスイス銀行情報が各国に開示されてきたため、スイスに大金をもっている財閥がスイスから脱出するため、資産価値を最後に高めるためCHF高をスイスに押し付けた・・・、などいろんな話がありました。

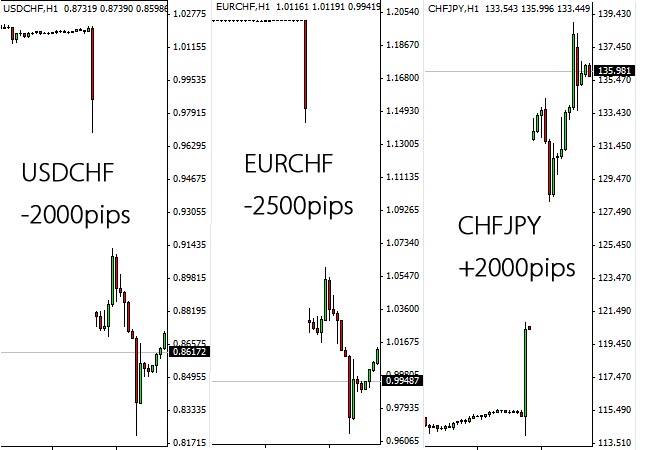

EURCHFの1.2は決壊しました。しかもただ決壊しただけではありません。なんとCHF通貨ペアは2000pipsの大変動を起こしたのです。200pipsではありません。2000です。1万通貨もっているだけで20万円近くの損益がたった数時間で起こったのです。しかもあまりにCHF買いが多かったためにレートがつかず、チャートに大きな窓が空いてしまいました。実はEURCHFなどでは、あまりにレートが飛んでしまい瞬間的には0.7500をつけたこともありました。当時はほとんどの業者ではスイスがらみの取引はできず、できた業者であってもスプレッドが200pipsというとても取引できるような水準ではありません。0.7500ですから1.2000から実に4500pipsも動いたことになります。レートが飛びやすいHUFやTRYみたいなエマージング通貨ならともかく、メジャー通貨と扱われているCHFでこのようなことが起きるとはにわかに信じがたい現象でした。今回の出来事も結果的に1.5000の例と同じく中央銀行が相場に介入を行ってトレンドが転換した例がないことをまた証明してしまいました。 『介入は相場の流れを変えられない』 という相場の格言は覚えておきましょう。

また前回のスイス中銀の介入による1000pipsのCHF安によって天国と地獄を見たトレーダーもたくさん出ることになりました。顧客の中には急激な変動とレートが飛んだことによりストップ注文や強制ロスカット注文が執行できずに証拠金以上の大きな損を抱え込んだ人もいました。例えばYahoo!ファイナンススタジアムというトレードランキングサイトでは、モーモーミルク界という方が巨額のロスカットをしたことが話題を呼びました。この方はよりにもよってスイスフラン売りのポジションを持ってしまったのです。結果、強制ロスカットした上に、口座残高がマイナスになるという最悪の状況になりました。ランキング下位にはそのような方も何人かいました。ちなみにブローカーのほうにも大きな被害が出たようで、FX業界6位のアルパリUKが破綻するということが起きたのです。ちなみにアルパリUKはきちんとした業者のため、イギリスのFCAの規定に基づき、アルパリUKでのトレーダーの資産は破綻したアルパリUKの債権にならずに分別管理され、きんと返還されました。このことでFCAに登録している海外FX業者、XMやFXproなども万一のときに保全されることがわかります。

また当然ながらこのスイス高によって儲かった人もいます。ネットの情報ではちょっとだけ持っていたCHF買いのポジションで4000万やら6000万やら億を稼いだ人も現れたみたいです。EURCHFで4000pipsもの動きがあるのですから、1万通貨で40万円、100万通貨で4000万円の利益を計算上叩き出せることがわかります。またプロトレーダーではCHFのプット・オプションで巨額の利益を上げた方も結構出たみたいです。具体的な金額こそ明らかにされていませんが、「宝くじにあたった」 という比喩表現を用いられていることからその利益は数億は最低でもあり、場合によっては数十億数百億にも至るケースもあるでしょう。まさに天国と地獄です。

「スイス国立銀行が対ユーロでの上限を撤廃したことにより、スイスフラン関連の通貨ペアを中心に相場が大きく変動、また流動性の低下が生じました。その影響により多くのお客様が有効証拠金を上回る損失を被りました。お客様が損失をカバーできない場合、当社に引き継がれます。 その結果、アルパリ(UK) Limitedは本日(2015年1月16日)をもって破綻致します。お客様の資産はFCAの規定に基づき引き続き当社の資産とは分別して管理されており ます。

・・・アルパリジャパンHPより引用・・・

今回の教訓と危機への備え

スイス中銀の手に平返しによってすさまじい天国と地獄を見た相場。普通に考えればこんなに相場に影響を与えたスイス中銀に責任があると言えなくもないですが、ただの個人投資家が叫んだところでどうにも変わるわけでもなく、常に想定外のことが起こるのが相場ということを再認識させられました。それでは今回の事件を踏まえての教訓とどのような備えが必要かをまとめましょう。

1. 大前提!ストップロスを入れる!

基本的なことですが、絶対的なことです。ポジションをもったら万が一に備えて必ずストップロス注文を入れておきましょう。特にEURCHFはレートがつかないときはパニック状態のときであり、1.2を割れたときにはまだ相場が動いていてストップロス注文が執行されていました。ストップをいれておけば助かった人もたくさんいるはずです。私も個人的にEURCHFを買っていましたが、全てのポジションに1.1995あたりのストップ注文を入れていたので軽微な損で済みました。個人的には逆指値で売りも入れておきたかったですが。

2. 口座は分散させる

今回の事件でレートがつかない業者とつく業者にわかれました。またアルパリUKのように潰れた業者と潰れなかった業者もありました。複数の業者で口座をもっていれば一方でなにか起こっても、別の業者でカバーできます。両建てなどで。FX業者はたくさんあります。リスク分散の意味でも、カバーの面でも複数の口座を持っておくことが自分の万一のときに役立ってくれます。

3. 顧客資産の保全がなされているところを選ぶ

今回アルパリUKは破綻してしまいましたがFCA規定に基づき、顧客資産は分別管理されていました。これが日本のアルファFXやFX札幌のような保全なしの業者であったら、顧客資産も会社の債権となっていた可能性もあります。使うFX業者はきちんと登録された業者がよいです。特にこの一件でFCA登録のFX業者の資産は保全されていることが証明されました。

4. リスキーな取引は追証なしのところを使う

相場ですから負けることは仕方ありません。しかしいくら負けたとはいえ、業者のレートの都合でストップ注文が執行されずに追証をくらうというのは納得のいくことではありません。ただしこの事でいくらFX業者を非難しても、投資家は口座開設する時の規約でシステムトラブルによる予期せぬ損害が出る可能性があるということに同意をしているので、追証を取り消すことも損害賠償を請求することもできません。ならば追証がない業者を使ったほうがいいです。海外FX業者の中にはきちんと資産の保全がなされる英FCAの登録を受け、かつ追証がないXMといったところがあるのです。リスキーな取引、ハイレバレッジな取引はいつ何時、こういったことが起こるかわかりません。そんなときこれらの業者を使っていれば、負けるのは仕方がなくても追証まで背負うことはありませんでした。日本の業者の方が安全と言われていますが、結局レートの遅延などで追証をくらうのは日本のFX業者なのです。無論、リスキーな取引ですから大金を預けるのはやめておきましょう。ハイレバレッジですから、少額の資金でいいのです。