外貨預金とFXどっちがお得?

FX vs 外貨預金

FXは外国のお金(外貨)を取引するものですが、外貨を取り扱う「外貨預金」のほうが身近に感じると思う方もいるでしょう。実際銀行では外貨預金を勧めてきますし、でっかいポスターもあります。ではFXと外貨預金はどっちがお得なのでしょうか? 結論を言ってしまえばFXの総勝ちであって外貨預金にいいところなどないのですけどね・・・

外貨預金はぼったくりである!

結論を言います!

外貨預金はぼったくり商品であり

全くいいところがありません!

外貨預金とは金融の知識がない一般の人の無知につけこんで搾取する悪徳商品なので比較するレベルにもなりません。では外貨預金の真実の姿を教えましょう。これを知ったら外貨預金など絶対に買いたくなくなるでしょう。すでに外貨預金をしてしまった人が見たら、驚愕することは間違いありません。すでに多額のお金を外貨預金にしてしまった人がいたら、しっかりと覚悟を決めて下の文章を読んでくださいね。

ぼったくり1:為替手数料でぼったくり

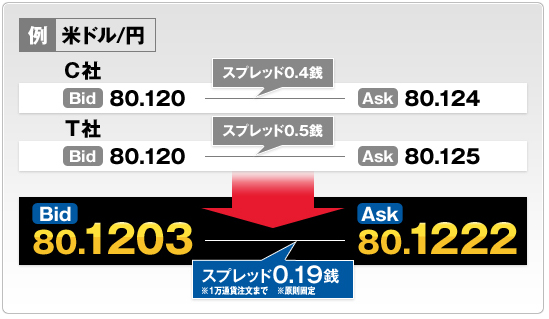

日本の円と外国のお金を両替するときには手数料がとられますね。ですからスプレッドのように中間マージンを抜いた実際より不利なレートで取引がなされます。その手数料がFXと比べてとんでもなく高いのです。

・ 銀行員の(詐欺まがい)セールストーク

銀行では外貨預金をするときに 「手数料が1円かかりますよ」 と説明されます。 「1円なら安いじゃん!」 と思う顧客が多いのですが、これは数字のマジックなのです。この1円というのは1ドルにつき1円ということで、1ドル両替する分に対して1円かかってしまうのです。ここで 『たかが1円じゃん』 と考えてしまうとダメですよ。たとえ100円につき1円でも、取引額が上がれば1万円で100円、100万円で1万円、1億円だと100万円もかかってしまうのです

・ 顧客に不利な価格を押し付ける

仮に1ドル=100円のときは、100円で1ドルを両替できるはすが、そのときに手数料として1円よこせと言ってくるので実際は1ドル=101円のような不利なレートになってしまうのです。当然このレート割高なので顧客にとっては不利なレートになります。

・ FXだとどうか?

これがFXの場合を考えて見ましょう。FXは主にスプレッドが1~5銭(ドル円の場合)ですから1ドル両替するときに手数料1銭よこせと言われ、レートは1ドル=100円1銭となります。外貨預金が1円に対してこちらは1銭ですね。

| 外貨預金 | FX | |

| 中間マージン (手数料) | 1ドルにつき1円 | 1ドルにつき1銭(0.01円) |

| 1ドル=100円 のときどうなるか | (銀行員) ドル=101.00円 のドルを調達してきました | (FX業者) 1ドル=100.01円 のドルを調達してきました |

| 市場では1ドル=100円で両替することができる | ||

| 1万ドル(100万円) の手数料は | (銀行の取り分) 1万円の手数料になります | (FX業者の取り分) 100円の手数料になります |

| 100万ドル(1億円) の手数料は | (銀行の取り分)100万円です! | (FX業者の取り分)1万円です! |

| 両者の差は実に100倍!(その差99倍分は全て銀行のぼったくり) | ||

外貨手数料の面では

外貨預金はFXの100倍もの

ぼったくりをしている!

ぼったくり2:両替レートを決める時間

・ 外貨預金の場合

銀行は毎朝のインターバンク(市場)レートを元にした仲値を毎営業日の午前10時に決定し基準として手数料分を上乗せした対顧客レートが決定され、外貨預金をはじめとする一日の外貨取引に適用されます。 ですから一日一回しかレートが変わらず勝手に価格を決め付けてしまいます。例えば、AM10:00に1ドル=115円だったのがPM06:00に1ドル=110円になって安いから両替してくれと頼んでも115円でしか取り扱ってくれません。もちろん市場では1ドル=110円で流通しているのでその差額115-110=5円は全て銀行の懐に入ってしまうのですね。

・ FXの場合

FXは常にリアルタイム取引ですから、価格を業者のほうで勝手に決め付けることはありません。たとえAM10:00に1ドル=115円だったのがPM06:00に1ドル=110円になってもPM06:00にはきちんと市場価格の110円で注文を受け付けてくれます。(もちろんスプレッドはありますが)

| 外貨預金(銀行) | FX(FX業者) | |

| 価格の決め方 | 10時に決めたレートしか受け付けない | リアルタイムで市場価格を受け付ける |

| AM 10:00 1ドル=115円↓PM 06:00 1ドル=110円の時どうなるか? | 1ドル=115円 でしか受け付けませんよ (差額5円儲け♪ | 1ドル=110円の市場価格を受け付けます |

| 私たちにとって | ぼったくり | いい取引 |

外貨レートの面では

外貨預金は融通が利かず

とっても扱いにくい・・・

ぼったくり3:自由に決済できない

・ 外貨預金の決済は(不利レート&高い手数料)

上記のように銀行は外貨のレートを一日一回しか決めないので外貨預金をして日本円に戻したいときもこの不利なレートを使わないといけません。もちろん高~~~い手数料も払うことになりますので2重に不利な取引をしなければいけません

・ 外貨定期預金のワナ(不利レート+高い手数料+満期の強制解約)

定期預金は満期がくるまで下ろせないかわりに多少金利が高くなってます。しかし満期がくれば強制的におろさなくてはいけません。その満期の時とんでもない円高になっていようと強制的に不利なレートで高い為替手数料を払って解約させられるので3重苦になります。

・ FXの決済

FXは自由な取引ができるため、いつドルを円にもどすのも自由です。不利なレートでもなく手数料も安いです。急激な円安がくればパッと決済して為替差益をすばやく得ることができます!なぜならFXはインターネットのおかげで24時間眠らない市場になっているのですから。

ぼったくり4:外貨預金はペイオフの対象外

・ 全く保障無しの外貨預金

実は預金とは名ばかりで外貨預金はペイオフの対象外なのです。国内なら例え銀行が破綻してもペイオフのおかげで1000万円までは資金が保障されていますが、外貨預金は国外のことですから対象外なのです。ですから仮に取引した銀行か、外貨を持ってくれている外国の銀行が破綻したらビタ一文戻ってきません。

・ 信託保全のFX

これに対してFXは、信託保全という制度のおかげで預け入れた証拠金や利益をFX会社とは別の第3者信託機関が管理していますのでFX業者が破綻しても信託機関が資金を保証してくれます。ですが、これはあくまでFX会社ごとにやっていることなので信託保全が無いFX会社は当然保障がありません。ただ現在は信託保全をしていないFX会社はほとんどありません。

| 国内預金(銀行) | 外貨預金(銀行) | FX (FX業者) | |

| 保障制度 | ペイオフ制度 | ペイオフ 適応外 | 信託保全 |

| 保障機関 | 国(日本政府) | なし | 信託した機関 |

| 保障額 | 1000万円 | なし | 全額 |

| 仮に破綻した時 | 1000万円以下 の人は全額、 1000円以上の人は1000万円が戻ってくる | ビタ一文もどらない | 信託保全で全額戻る |

外貨預金は銀行が保障してくれる

と思ったら大間違い!

FXよりもリスクが大きいのです。

ぼったくり5:実は金利もピンハネされている

・ 外貨預金の金利は低い

オーストラリアの政策金利は7.25%ですが、実際に銀行の外貨預金を見てみるとだいたい6%ぐらいしかわりません。少し低いとは思いませんか?実はこの差(7.25 - 6.25)の分が銀行に吸い取られているのです。まだとるか!と叫びたくなりますね。よーく政策金利と外貨預金の差を見比べてください。かなり取られています。日本の政策金利は0.50%なのに、預金が0.10~0.20%ぐらいで少しも上がらないのも銀行が取っているからなんです。

・ FXはスワップが高い

FXはそういった金利をピンハネするようなことはしません。きちんと金利を計算すればほとんど政策金利とピッタリ一致します。ですから金利の面でもFXは外貨預金よりいいのです。しかしFX業者もあまりけずって利益が無くなっては困るのであるところで取っています。それはマイナススワップのところです。高金利通貨で低金利通貨を買うとスワップを払うことになりますが、その払うスワップを実際より高くしてそこの利ざやを取っているのがFX業者の経営手法です。ですが、マイナススワップを払う取引は為替差益を狙う短期売買が中心なのでスワップ買いの取引には問題ありませんね。

ぼったくりのまとめ

長々の説明をここまで読んでくれてありがとうございます。ここまで読んでくれた方にはいかに外貨預金がぼったくりであるか十分理解してもらえたかと思います。むしろ外貨預金のいいところを探すほうが難しいですね。最後にまとめておきます。

【外貨預金ぼったくりのワケ】

1. 高い為替手数料

2. 勝手に決められるレート

3. 自由に決済できない流動性の悪さ

4. 保障が何も無い(ペイオフ対象外)

5. 金利もピンハネされている