RCIは3つの時間軸でトレンドを確認できる便利なオシレーター系テクニカル指標

RCI(順位相関指数)とは時間と価格の順位付けをするテクニカル

FXで継続して勝ち続けるには勉強が不可欠です。そこで重要なのがテクニカル分析です。今回説明するRCIとはオシレーター系の指標のため、似たようなRSIと一文字違いで間違われやすいのですが使い方は全く違うツールになります。こちらも見方をマスターすれば非常によい分析ツールとなってくれます。

RCIは『Rank Correlation Index』の略称になります。直訳では『順位相関指数』という意味です。統計学上では「スピアマンの順位相関係数」という学問があり、それをFXなどのチャートに適用したものがRCIです。RCIはオシレーター系ツールですが、実はオシレーター系とトレンド系のテクニカルをあわせた性質を持っています。

ちなみに間違われやすいRSIとRCI、

RSI は "Relative-Strength-Index"意味は相対力指数

RCI は "Rank Correlation Index"意味は順位相関指数

となります。やっぱり間違えやすいですね。

一般的なオシレーター系のテクニカル指標というのは価格の上昇幅や下落幅、変動率などを計算して 『買われすぎ』『売られすぎ』 を判断するツールとなっています。これに対してRCIは ”時間” という考え方を追加しています。チャートの時間と価格に順位をつけて、その相関関係を指数にして100%~-100%で表現したものです。

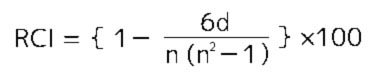

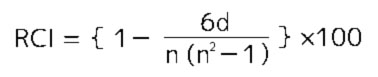

RCIの計算方法と連動率

RCIの計算方法は【{1 - 6×d ÷ n×(nの2乗-n)} × 100】になっています。

d は(時間の順位 - 日付の順位)の2乗の分析期間合計。

n は分析するローソク足の本数になります。

日付は分析期間の最新の日付を1とし、そこから遡りながら2、3、4とつけていきます。

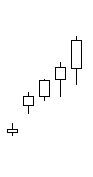

例えば5連騰したこのチャートであれば時間順位は最新の日が1位で一番前が5位となるので「54321」となり、同じく価格順も「54321」となり、連動しています。このチャートでは一番最近のローソク足の時が一番高いのでRCIは連動率100%となります。

逆に下のような5連続下落のチャートになると、時間順位は同じですが、価格順位は「12345」となります。一番最新のローソク足の価格が一番下ということで逆相関になっています。よって連動率は-100%となります。

このようにRCIは時間をもとに価格がどのように連動しているかを表したテクニカル指標になります。このRCI、1つだけで表示させると単にチャートに連動しているだけの指標となり、売買シグナルが単純すぎるのですが複数組み合わせることでよい結果を導き出せるツールとして知られています。

RCIの期間は9、26、52の組み合わせが良い

RCIは1つだけではなく複数表示したほうがシグナルが出やすい、参考になりやすいと言われています。具体的には3つを組み合わせたものがよく使われています。主に9、26、52の組み合わせがデフォルトになっています。これらは RCI9(短期)、RCI26(中期)、RCI52(長期)という見方になります。

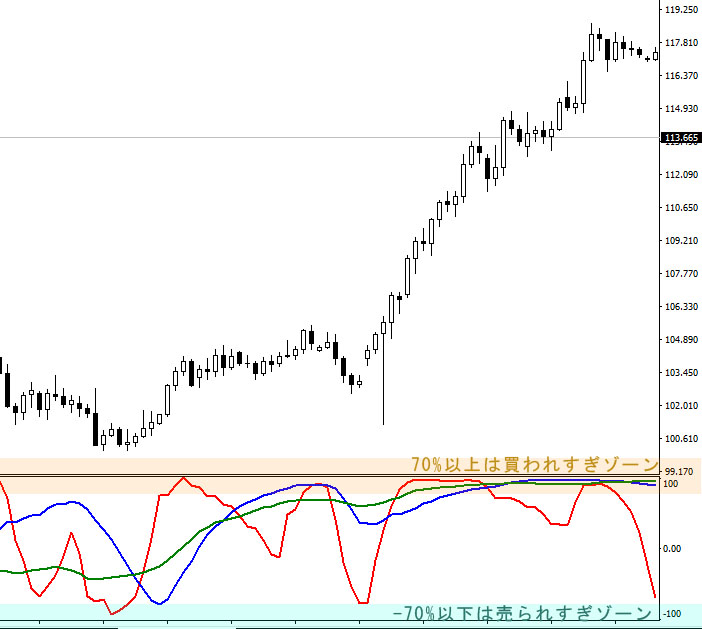

シグナルの見方は他のオシレーター系テクニカル指標と同じです。中央が0で上下100~100で推移するため、+70~80%を超えていれば『買われすぎ』と判断しての売りゾーン、-70~80%を下回っていれば『売られすぎ』と判断して買いゾーンと判断されます。ここまでは他のRSIなどと同じです。

しかしダマシが多いですのでRCIではこの見方はやらないほうがいいです。それよりも後述するRCIの傾きに注目したトレンドを見極める分析に焦点をおいたほうがトレンドを見極めやすくなります。

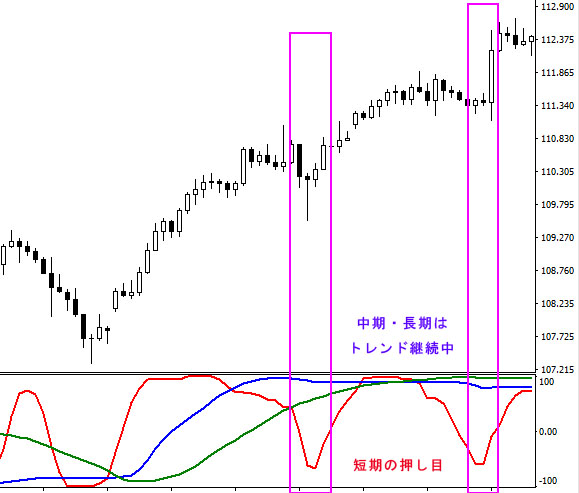

※ここではRCI9(短期)を赤、RCI26(中期)を青、RCI52(長期)を緑で表示しています。

3つのラインの動きでトレンドの発生を見極める

RCIは普通のオシレーターのように±70~80%で『買われすぎ』『売られすぎ』を判別するよりもトレンドを見極める使い方のほうが参考になります。ここからがRCIの複数の組み合わせを参考にするポイントです。

先程RCI9(短期)、RCI26(中期)、RCI52(長期)と3つの期間を設定しました。これらは設定した時間が違うため、それぞれ短期トレンド、中期トレンド、長期トレンドの方向性を示しています。つまりRCIは複数の期間のトレンドをひと目でわかるようにしたテクニカル指標でもあるのです。

他のテクニカルでもそうですが、複数のシグナルが重なったほうがシグナルの信用は高くなります。RCIの場合は複数の期間のトレンドが同じ方向へ向かうことが示されたときがもっとも信用が高くなります。RCIはこの3つのトレンドの方向性が合致したときこそ、相場のトレンドを見極めることができるテクニカルなのです。

3つのトレンドが同じ方向を向いたらチャンス

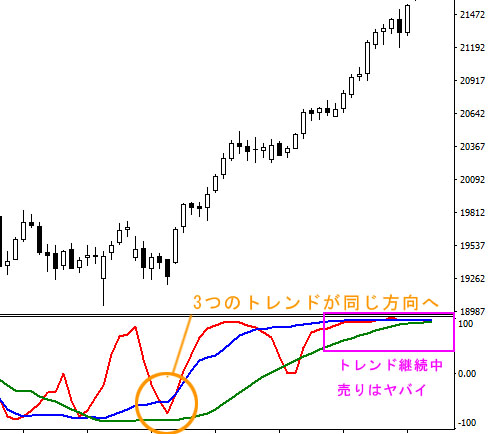

例えば下のチャート。オレンジの丸のポイントから短期の赤、中期の青、長期の緑が全部上に上がり始めています。これは短期・中期・長期のトレンドがすべて上方向であることを示しており、極めて強い上昇トレンドが出ているということになります。特に短期の赤が中期の青や長期の緑を上に抜けてゴールデンクロスしています。このラインのゴールデンクロスやデッドクロスも判断材料になります。

トレンド発生中はラインが上や下に張り付く

トレンドが発生したてではゆっくり動くRCI26(中期)、RCI52(長期)はまだ0付近までですが、トレンドが発生してから時間が立つと3つのラインがすべて100に張り付いてしまいます。これはトレンドが継続中であり、オシレーター指標のように『買われすぎ』と判断して売りを仕掛けたら大惨事になってしまいます。ボリンジャーバンドでバンドが拡大するときと同じように、トレンドがはっきりしている場合は逆張りはすべきではありません。

中期・長期RCIでトレンドを確認し、短期RCIで押し目を見極める

トレンドが発生するとオシレーター系のテクニカル指標は使えなくなると言います。RCIも上の図のようにトレンドが発生して、それが強いものであればあるほどラインが片方に張り付いてしまうのでシグナルが出なくなります。

しかしRCIは時間を3つに分けて表示しているため、中期・長期はだめでも短期のシグナルを見つけることができます。むしろ中期RCIと長期RCIでトレンドが継続中なことを確認し、短期RCIでの押し目を見つけることができるのです。

例えば下の図、青の中期RCIと緑のRCIは共に上に上昇しているため中長期での上昇トレンドが継続中であることが確認できます。一方短期の赤RCIは下落して0.00を下回ってしまいました。しかしそこから反転して再び100に張り付いています。これは短期的な押し目であったことを示しています。

ポイントは短期RCIである赤のラインがきちんと反転したことを確認してからエントリーすることです。反転したことを確認しないまま値ごろ感でエントリーしてしまうとそのまま短期RCIの赤ラインが-100に張り付いてしまい、そのうち中期長期のRCIも下がってきてしまいます。そうなってはもうトレンドの転換であり、押し目どころか最悪のエントリーになってしまいます。

以上のようにRCIは

『±70%で買われすぎ・売られすぎを判断しての逆張りシグナル』

『3つのラインが動き出すトレンドの発生源を捉えるシグナル』

『中長期のトレンドを確認し、短期の押し目を捉えるシグナル』

の3つのシグナルを見つけることができます。他にも捉え方によってはまだまだ別の見方もあるのがRCIの面白いところです。正直なところ単純な買われすぎ・売られすぎは騙しが多すぎてRSIもストキャスティクスも使わなくなりましたが、RCIのトレンド発生シグナルに関しては長年参考になっています。オシレーター系では一番使えるテクニカルかもしれません。