すべておまかせ運用のロボアドバイザー「THEO」

ロボアドバイザーが運用の悩みを解決してくれる

働きながらの投資は難しい

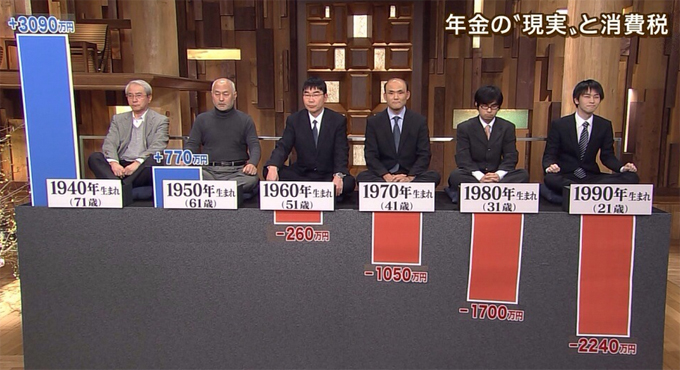

年金問題や将来への不安などで今の時代は自分で運用をして資産を増やさなければならくなっています。株式や為替などに興味をもっている方は多いですが、実際にこれらに投資して増やすことができる人はわずかです。なかには投資信託へ投資をして運用してもらっている人もいることでしょう。

投資信託も結局、自分で運用の判断が必要

しかし投資信託では本当に大切な 「自分にとってはどの投資が必要で、どれくらいの額を、どれくらいの期間、どこへ投資するか、いつ切り上げるか」 という運用の軸は自分で決定しなければなりません。20代の若い人と退職した60代の人では、投資額も投資対象も投資期間も全然違います。そう、人の数だけ投資の方法があるため決まった方法というのは定まっていないのです。そのため初心者や投資になかなか時間を取れない人にとってはその裁量が一番の悩みの種にもなります。

ロボアドバイザーがその悩みを解消

しかしそんな投資に対する疑問や悩みを解決してくれるサービスが登場してきています。それがロボアドバイザーと呼ばれる新世代の運用システムです。このロボ・アドバイザーは、AI(人工知能)やプログラムによって各々に最適な運用方針を決定してくれ、さらに実際の運用をも自動的に行ってくれるサービスです。一言でいえばすべておまかせ運用です。AIやプログラムが全世界へ分散投資してくれるので、難しいことはすべてロボットにまかせされるロボット運用サービスが始まっているのです。

1万円から手軽に始められるTHEO「テオ」

ロボアドバイザーをいち早く始めたTHEO

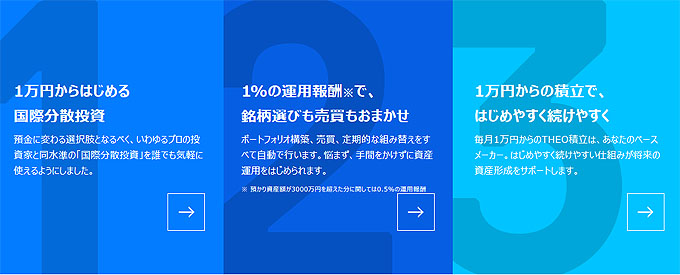

そんなロボアドバイザーサービスを日本でいち早くサービスとして提供し始めたのが株式会社お金のデザインが提供するサービス 『THEO』 です。THEOと書いて 『テオ』 と呼びます。提供しているお金のデザイン社は2013年に設立されたベンチャー企業です。ロボアドバイザー「THEO」は無料でポートフォリオ診断をしてくれ、わずか1万円からの国際分散おまかせ運用ができるサービスが魅力です。

THEO(テオ)とは画家ゴッホを資金面で支え続けた弟の名に由来

THEO(テオ)という名前は聞き慣れないもので、最初聞いたときにはテオと読めなかった人も多いかもしれません。実はこのテオというのは有名画家ゴッホの実の弟の名前(愛称)なのです。ゴッホは今でこそ歴史的な画家として知られていますが有名になったのは死後であり、生涯においては絵が1枚しか売れないなど経済的に困窮していました。そんなゴッホを資金面で生涯にわたり支え続けたのが画商であった弟のテオです。日々忙しい現代社会を生きる投資家(ゴッホ)をテオのように資金面で支えたいという思いが込められた名であり、聞いてみるとなるほどなぁ。と感じるものです。余談ですがゴッホは37歳、テオは34歳で亡くなっています。人生100年と言われる今の時代と比較すると若いですね。

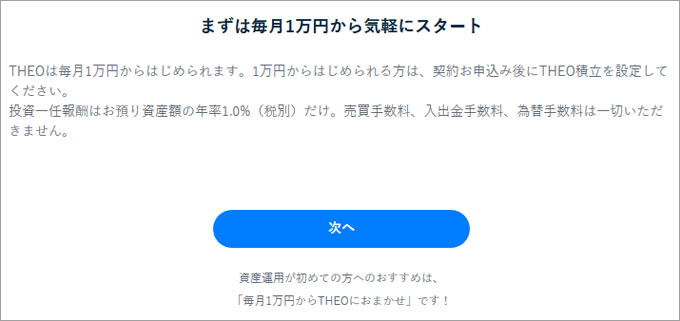

1万円からスタート、手軽に国際投資できる魅力

THEOのロボアドバイザーサービスはわずか1万円からの低額資金で始めることができます。同業他社と比較しても10万円や30万円のところが多いため非常に少額に設定されています。正直いきなり50万円や100万円をポンと出すことは気がひけるため、こういう少額の設定はありがたいところです。自前でやったら、わずか1万円では分散投資どころか手数料だけで大半が消えてしまうため、その1万円でも国際分散投資ができるところがロボアドバイザーの魅力でもあります。

手数料は運用資産の1%、顧客と会社がWIN-WINの関係

手数料は運用資金の1%で、ロボアドバイザーに関わるすべてのコストがここに含まれるため、これ以上の支出はありません。THEOを運営するお金のデザイン者にとっては、預かり資産が増加するほど報酬が増える仕組みになっています。つまり顧客の資産を増やせば増やすほど会社も儲かるという顧客と会社が共にWIN-WINの関係になっているのです。販売手数料さえ取れれば後の成績なんて知ったことではない、売り切り型の投資信託とは利益体型が異なります。共に成功することがお互いの成功になっているのです。

THEOの各種コスト:

初回入金金額:1万円

運用報酬:運用金額の1%

追加手数料:なし

プランの変更・解約:24時間365日OK

THEOにすべておまかせ運用

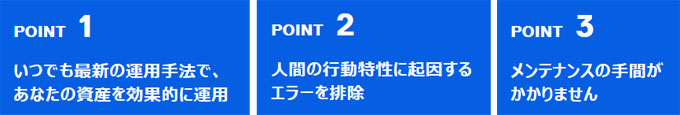

THEOは資産運用方針の設定を「THEOにおまかせ」できるモードを搭載しており、投資家が一番悩み苦しむ 『運用方針』 についてTHEOが自動で資産運用方針を設定してくれます。このおまかせ運用によるメリットはたくさんあり、投資家が悩んだり迷ったりするようなことがないようにすべて自動化されています。

THEOによって運用手法は常に最新のものが反映され、投資家はメンテナンスする必要もありません。またすべて自動で行われるために投資に大きな影響を与える人間の 『欲望』、『不安』、『恐怖』 といった心理的要素が運用に影響をあたえることがなくなります。 ”冷静に考えれば最高の買い場” なのに実際は 「もっと下がるんじゃないか!?」 という恐怖でなかなか行動できない局面においても冷静かつ確実に実行をしてくれます。

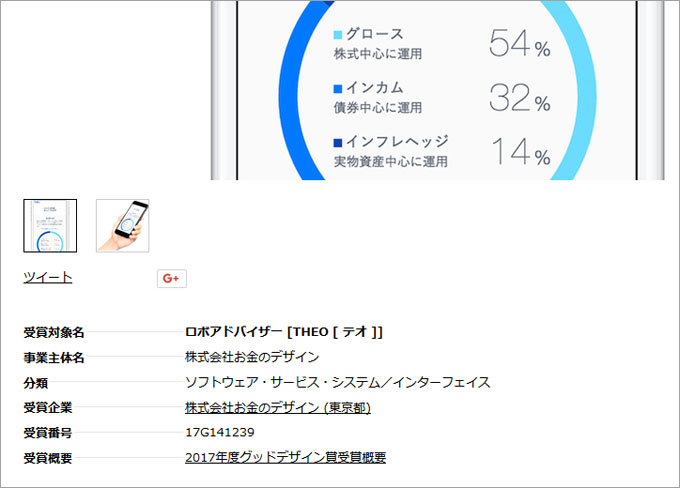

GOOD DESIGN AWARD を受賞

THEOのホームページはシンプルでわかりやすいデザインに統一されていますが、このデザインはユーザーにも好評であり、デザインの賞として2017年のGOOD DESIGN AWARDをソフトウェア・サービス・システム/インターフェイス部門にて受賞しています。

ネット金融大手SBIグループと提携

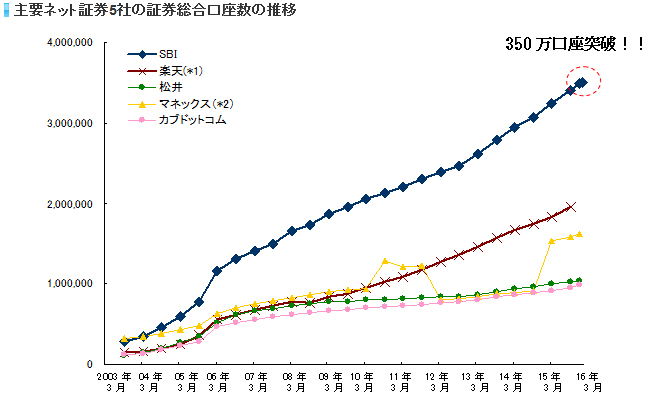

THEOはネット証券大手のSBIグループとロボアドバイザーサービスで提携もしています。SBI証券は下の図でもわかるようにネット証券大手の楽天、マネックス、松井、カブドットコムをおさえてブッチギリの口座数を誇っている最大手証券会社です。各証券会社とも投資信託が伸び悩む今、自動運用サービスであるロボアドの普及に力を入れてきています。そのSBIと提携しているのです。

SBI証券ニュースより引用

THEOのロボアドバイザーの運用方針や運用手法

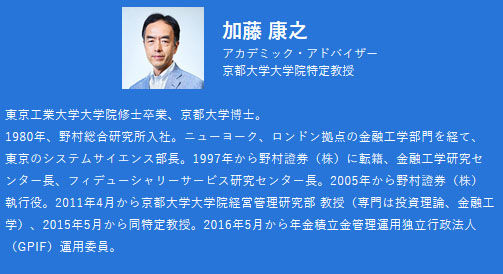

ロボアドバイザーは全自動で運用をしてくれるものですが、結局のところはそのプログラムを誰がどのように構築したのかが一番重要なところです。THEOの運用チームを監修しているのは加藤康之という方です。この方は京都大学大学院経営管理研究部教授であり、金融工学や投資理論の第一人者でもあります。日本最大の運用期間GPIFやアメリカ最大の年金基金CalPERSともつながりのある世界の運用知識に長けた方が監修しています。

参考リンク:京都大学 教育研究活動データベース:加藤康之

THEOの運用成績はどうなのか

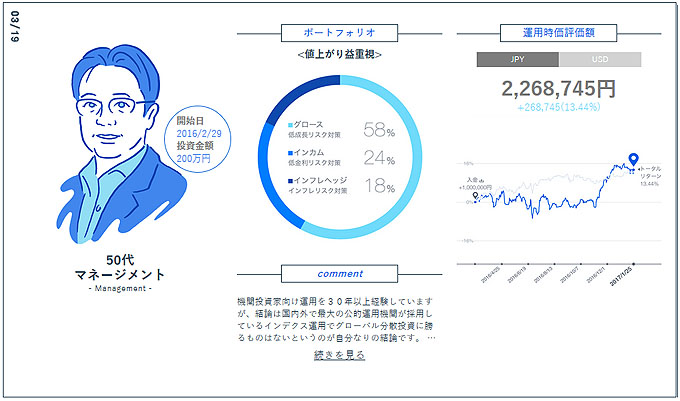

実際にTHEOで運用した結果、どれくらいの成績が出ているのかは気になるところです。しかし利用状況を公開している方でもない限り、他社の運用実績というのは知ることは難しいです。そこでTHEOは在籍の社員の方が実際に運用を行い、その実績を公開しているのです。これはリアルマネーを実際に入れて運用しています。

リンク: THEO わたしの資産公開

THEOに在籍している社員さんは、20~50代と世代も性別も様々なためいろんなパターンを見ることができます。10万だけ運用している人もいれば、数千万入れている人もいます。利息重視の人もいれば、リスクをとる【グロース】の割合が100%の人もいます。そして重要な投資成績ですが、なんとすべての方がプラスになっているのです。これは最近の相場状況がよいという理由も大きく、過去をみればマイナスになっていることもあるので、絶対に利益が出るわけではないものの、結果が出ていることが伺えます。

30種類以上の多様なETFで国際分散投資をきめ細やかに

日本のような先進国は景気の善し悪しはあれど今後大きな経済成長をすることはありません。しかし世界全体をみれば日本を超える成長を続けています。世界への分散投資はリスクの分散だけでなく、世界の成長を取り込むこともできます。本来であれば海外への投資は敷居が高く手間もかかるものです。

海外へ投資できる投資信託やETFなどはありますが、どれも単元が大きかったり手数料が高かったりするものです。またエマージング市場などへは投資する手段があまりないのも現状です。しかしそういった国際分散投資も自動的にやってくれるため、分散投資することで日本リスクの回避もできるのです。特にTHEOの取り扱っているETFは30種類以上にものぼり、ロボアドバイザー提供業者の中でもかなり多く取り扱いがあることがわかります。

各ETFをリスク別に3つに分け、さらに組み合わせる

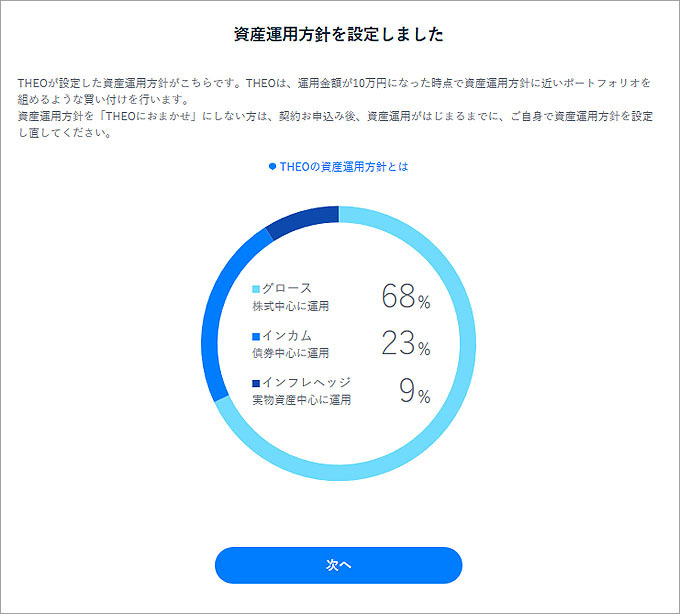

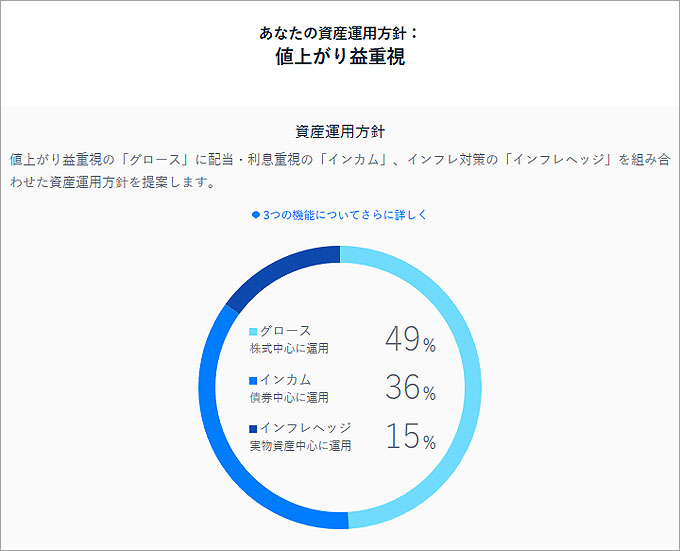

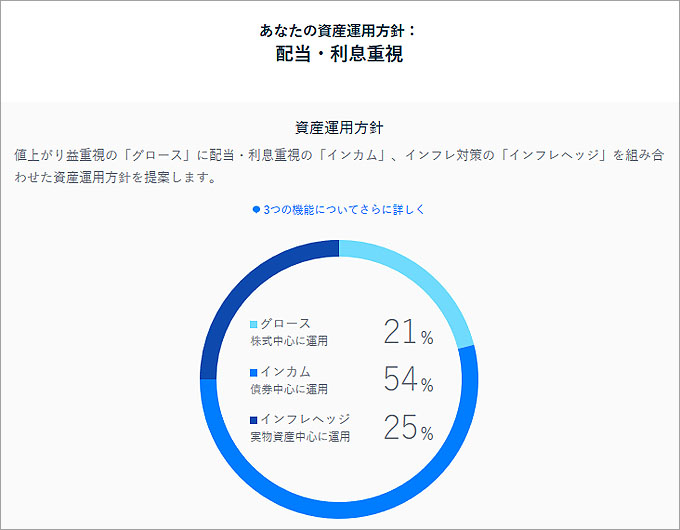

THEOではたくさんあるETFを3つの大きなポートフォリオとして分別しています。【グロース】【インカム】【インフレヘッジ】という3つです。グロースは株式を中心としたリスクをとってリターンを狙っていくものであり、インカムは債券などを中心に元本をできるだけ守りつつ安定リターンを狙うもの、インフレヘッジはその名のとおりリターンよりもインフレ対策を重視したものです。

各々のカテゴリーでETFを組み合わせて調整することと、この3つを配分してさらに組み合わせることでより細かな組み合わせパターンを作り上げています。まさにポートフォリオをポートフォリオを組み合わせて作っています。その数は231通りにものぼり、ロボアドバイザー業者の中でも最もきめ細やかなパターンを用意しているといえます。パターンが細ければ細かいほど、各々に最も近いポートフォリオを算出できる可能性が高まります。

取扱ETFや運用方針はホワイトペーパーとして開示

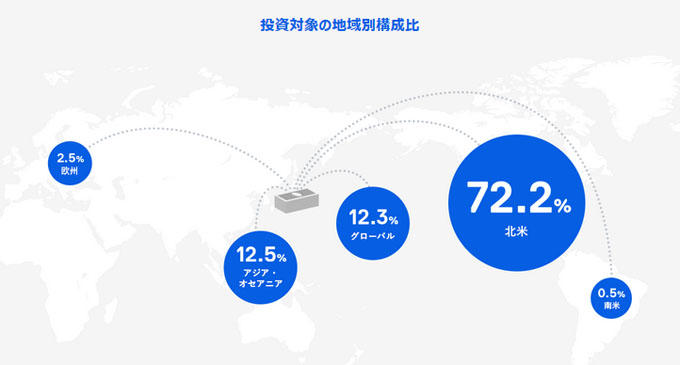

取り扱っているETFや運用方針についてはTHEOの公式サイトにホワイトペーパーとして開示(PDF)されています。このホワイトペーパーを見ると、投資対象の国が50カ国以上であることや、証券数を多くすることによるリスク低減の効果の説明、スマートベータを用いたプロ向けの運用方針を利用していること、主にUSD運用であること、などの運用の説明がきちんと開示されています。またポートフォリオのウェイトを決定するために、ユーザーの質問を階層分析法(AHP)を用いて決めていることも開示されていますが、まぁこの辺は正直専門用語が多すぎてわかりにくいし、ユーザーは深く知らなくてもよいところです。

全体的に見てもTHEOの運用手法というのは難しく複雑なものになっていると感じられます。本来では難しく複雑になればなるほど管理が面倒になるものですが、その難しいところをすべてTHEOがやってくれるのがメリットになります。投資家であるこちらにとっては複雑なことなど一切なく、その利点だけを享受できるのです。

自動節税最適化のDeTAXはなし

同業のウェルスナビにはDeTAXという自動税金最適化を行ってくれる機能があります。これは含み損が出ているときに損の実現化と再度ポジションをもつことで利益を圧縮し、所得を減らして税金を減らすことのことです。THEOにおいてはこの機能は、そこまで重要ではないという判断で搭載を見送られています。

THEOの無料診断を試してみた

それではTHEOのロボアドバイザーの利用画面を実際に試してみましょう。ロボアドバイザーで実際に手数料がかかるのは資金を運用するときのみであり、ポートフォリオの診断などはすべて無料で行うことができます。THEOのホームページのTOPにいけば 「無料でTHEOを体験」 のボタンがあるのでそこから診断画面に行くことができます。

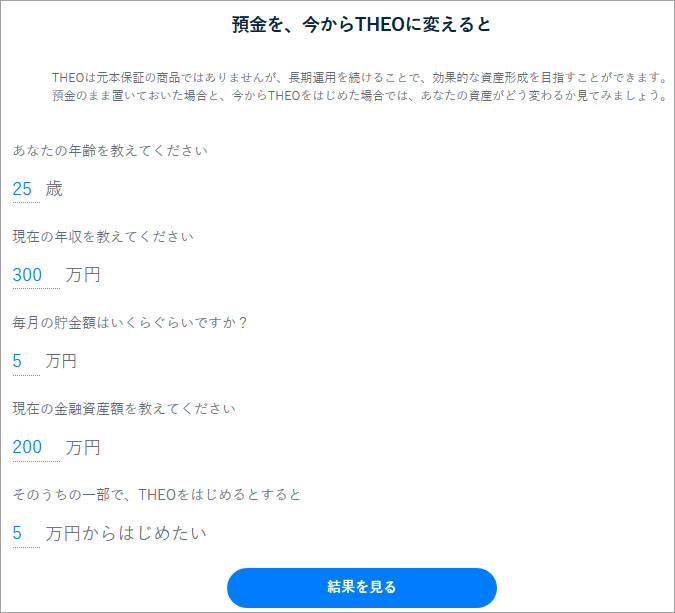

すると次のような画面が出て診断が始まります。無料診断であり、最短1分で終わる、わずか5問の簡単な診断です。この診断では、診断者であるあなたがどのような年代でどれくらいの資産をもっていて、どのような投資を望んでいるかを判断するものです。

質問の内容は 『年齢』、『年収』、『毎月の貯金額』、『金融資産額』、『THEOにどれくらい入れられるか』 の5点になります。この項目を入力すると、それを反映した運用シュミレーションの結果が算出されます。実際に25歳の若い方が平均年収で、そこそこの貯金額と、そこそこの毎月の貯金を反映したものを試してみました。

その結果が下のとおりです。上記の状況と同じ方がそのまま貯金をしたまま10年間経ったパターンと、その資金をTHEOで運用した結果の違いをグラフで算出してくれました。実際にただ貯金しただけの場合は5万+5万×120ヶ月で605万円です。しかしTHEOで運用した場合は、約43%増加の869万円という結果になりました。

かなり簡易なテストで、どのような運用をしたかはわかりません。これ以上の運用テストを知るにはメールアドレスを登録する必要があります。一手間かかりますが、実際に資金をいれて運用しなければまだ手数料はかからないので、これ以上を知るためにもメールアドレスを登録してみます。

メールアドレスを入力して、そのアドレスに認証メールが届きます。『メールアドレスを認証する』 をクリックして、アドレスを認証、パスワードを設定すればアドレスの登録は完了です。

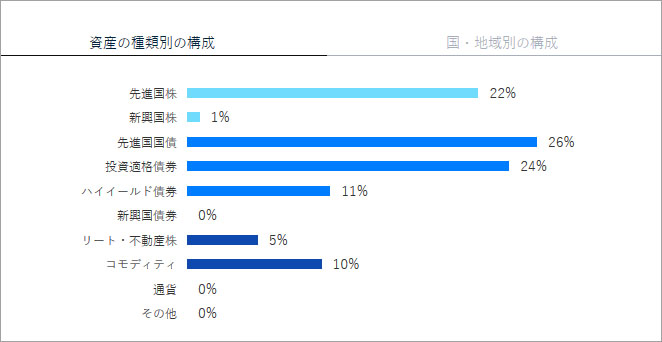

すると先程の運用シュミレーションのポートフォリオがどのようなものかがわかります。今回の場合は【グロース:68%】【インカム:23%】【インフレヘッジ:9%】という配分になっていました。25歳と若い年齢で資産が少ないという設定にしたため、運用はグロースというリターンを狙う株式へ投資する割合が高いものになっていることがわかります。

ちなみに【グロース】【インカム】【インフレヘッジ】にそれぞれ下記のETFが含まれます。

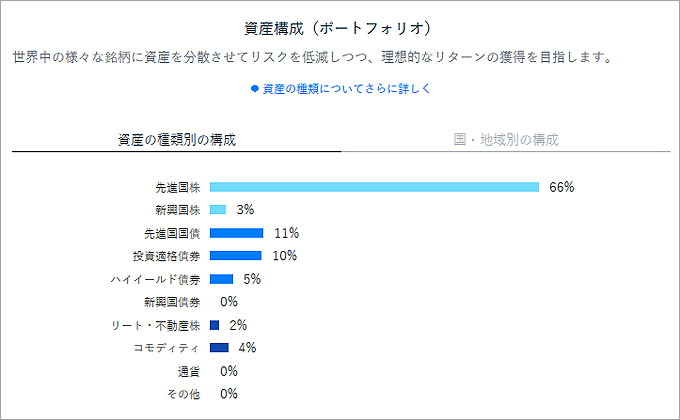

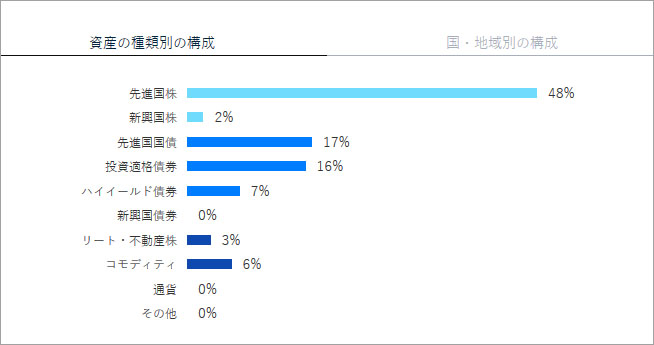

資産構成(ポートフォリオ)も見ることができます。【グロース】というリスクをとって株式に投資する割合が多いので、当然株式への投資割合が多くなります。種類別に見てみると 「先進国株」、「先進国国債」、「投資適格債券」 への投資割合が大半を占めていることがわかります。特に先進国株は66%と3分の2を占めており、かなり攻めのポートフォリオになっていますね。

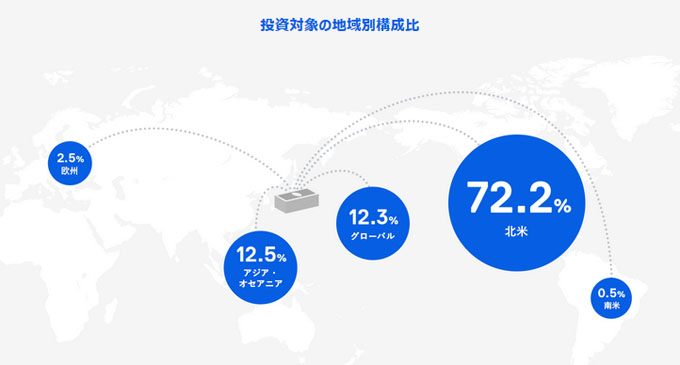

国・地域別の構成で、どこの国や地域にどれくらいの割合で投資しているかがわかります。今回はグロースの株式の割合が多かったので、北アメリカ地域の米国株ETFであるVTV、VOE、VOTなどへ各10%以上と大きく投資していることがわかりますね。逆にインカムやインフレヘッジのカテゴリーにあるETFには数%と少なめの投資になっています。

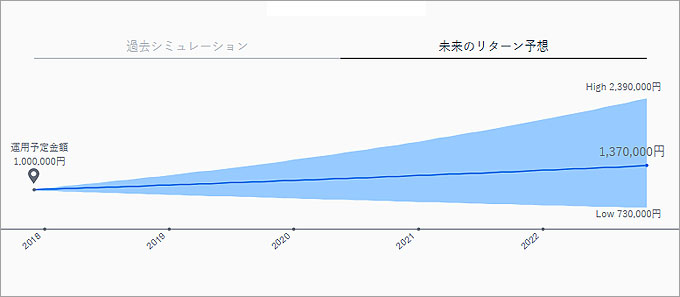

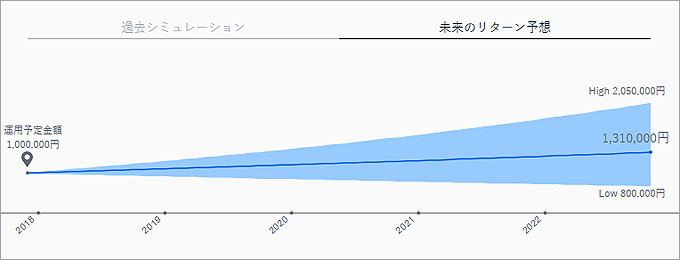

過去のシュミレーションと未来のリターン予想をグラフで見ることができます。運用金額100万円を例にとり、10年後には高い場合だと270万円と170%のリターンが、悪い場合は66万円と-34%のマイナスの結果になることが予想されます。今回はグロースというリスクとリターンが高い株式への投資が多いため、ブレ幅も大きくなっています。

以上のように年齢や資産状況を答えるだけで、将来どのような運用をしてどのような結果になるのかのポートフォリオ作成とシュミレーションができました。ここまですべて無料ですることができます。

実際に運用するとお金がかかるのでポートフォリオ結果だけもらって自前で運用すれば手数料は抑えることはできます。しかしTHEOの場合は、30種類以上ものETFを複雑な割合で投資しているため、このポートフォリオのとおりに投資するのは完全に手数料負けしてしまいます。ETFの中には投資するのが難しいものも含まれており、さらに細かなリバランスなどをしたら、とてもじゃないけど自分でやるのは面倒になりすぎます。ここまでシュミレーションができるのであれば、実際にもう運用してもらったほうがコスト面でも安上がりで、なおかつ手間がかからず、面倒から開放されるというメリットがあります。

実際にロボアドバイザーをやるにあたって、最大のメリットはすべて自動でやってくれるため、自分は面倒から開放されるという点です。特にTHEOの場合は複雑な計算や割合投資をしているので、そのメリットは大きく感じられます。

THEOがオススメな理由

「忙しくて時間が取れない!」「なにを選べばよいかわからない!」

・ そんな現役世代の長期的運用におすすめ

・ 231パターンによる個々人に最も最適なパターンの算出

・ SBIグループとの提携による使いやすさと安心感

年代別やリスクの取り方による無料診断の結果

これらを入力し終わると、あなたの投資診断結果が算出されます。何パターンか試してみました。

「40代、年収600万ほど、資産600万、毎月10万投資、50万から開始」 とミドル世代で平均的な年収と資産をもっていてる世代の方のシュミレーションをしてみました。

ポートフォリオの運用方針は先程の20代と同じく値上がり益重視になりました。資産配分については【グロース】が一番多く半分ほどになり、【インカム】が3分の1、【インフレヘッジ】が残り15%ほどになりました。同じ値上がり益重視の運用方針ですが、【グロース】の割合が20%ほど少なくなり、【インカム】【インフレヘッジ】がそれぞれ増加しました。値上がり益一辺倒だった20代とは違い、守りの投資割合が増えていることがわかります。

資産の種類も株式と国債への分散がより進みました。

保有銘柄も10%を超えていた米国株式への投資が10%を割り込み、米国債やモーゲージ・パススルー証券、ハイイールド債などのインカムゲインを狙える投資割合が増えています。それでも株式への投資割合が大きいことは同じです。

期待リターンは10年後で良い場合は2.4倍、悪い場合は25%ほど減少する予想になっています。20代の2.7~0.6倍のブレ幅と比較するとややブレ幅が小さくなっています。リスクとリターンがどちらも小さくなっているということです。ただリスクに対してリターン比率も高く、よいポートフォリオで、期待できそうなグラフです。

最後に 「60代、年収は年金など300万、貯金なし、金融資産運用資産3,000万円」 で退職世代のパターンをとってみました。この世代ではもう極端に収入が増える期待も低く、運用期間も少ないので積立投資のメリットも少なくなります。どちらかといえば、貯金や退職金などある程度まとまった資産をできるだけ減らさないように運用するモデルが予想できます。実際に3,000万円くらいで全く積立をしないパターンもやってみました。

算出されたポートフォリオは下記のとおりになりました。運用方針は当然リスクを控えめにした 「配当・利息重視」 になり、【グロース】は2割で【インカム】が半分以上でインカムゲイン重視になっています。また他の年代と比較しても【インフレヘッジ】が比較的大きく取られており、インフレ対策を重視して極力資産を減らさないようになっていることがわかります。

資産の構成別は次のとおりです。【グロース】の株式も新興国株はほとんど入れずに先進国株のみ、【インカム】も新興国債券は入れておらず先進国債券や投資適格債券、少しだけリスクの高いハイイールド債件重視になっています。またREITやコモディティなど、インフレヘッジの投資割合が他の世代と比較してもかなり大きくなっています。

投資銘柄も同じように、米国中心の先進国債券や、投資適格の社債、などが中止になっています。株式への投資も当然入れてありますが、その割合はREITやコモディティとほとんど同じくらいです。リスクがある株式の割合は極力小さくして、インカムゲインを安定して狙える投資をしつつ、インフレヘッジをして資産を相対的に減らさない対策に力を入れています。

シュミレーションを見てもリターン予想は10年後には、良い結果で2倍、悪い結果でも2割減という結果です。【グロース】の割合が大きい若い世代でのポートフォリオでは2.7倍~0.6倍というブレ幅でしたので、かなり抑えめになっていることになります。それでも【インカム】や【インフレヘッジ】が多い割にはリターンが高く、リスクは控えめになっているように思えます。もちろん未来のことには何の保証もありませんが、リスクに対してリターン比率が高いのは好印象です。

株式会社お金のデザインの情報

| 会社名 | 株式会社お金のデザイン |

| サービス名 | THEO(テオ) |

| URL(会社) | https://www.money-design.com/ |

| URL(サービス) | https://theo.blue/ |

| 設立 | 2013年8月 |

| 役員 | 取締役会長 谷家 衛 取締役副会長 廣瀬 朋由 代表取締役社長 中村 仁 取締役 北澤 直 取締役 郷治 友孝 取締役 仮屋薗 聡一 取締役 青井 浩 取締役 金子 英樹 取締役 山辺 僚一 取締役 清水 哲朗 監査役 島田 精一 |

| 所在地 | 東京都港区赤坂1-9-13 三会堂ビル1F |

| 事業内容 | 投資運用業および投資助言・代理業ならびに第一種金融商品取引業 |

| 金融商品取引業者 | 関東財務局長(金商)第2796号 |

| 資本金 | 349,991,362円 (資本準備金:5,067,091,435円) |