ロボアド「ウェルスナビ」と「THEO」の比較、2つはどう違うのか

ロボアドバイザーを代表する「ウェルスナビ」と「THEO」

2016年にお金のデザイン社が日本で初めてロボアドバイザーサービスを開始してから各社がどんどんと投資一任運用サービスを提供し始めました。特に証券会社でも同様のサービスを提供し始めていますが、ポートフォリオの自動診断だけのサービスのところも多いため、投資の一任運用までやってくれるロボアドバイザーサービスを提供しているところはそう多くはありません。

代表的なロボアドバイザーサービス業者として知られているのが、日本で初めてロボアドバイザーを提供したお金のデザイン社の 「THEO:テオ」 と柴山和久氏というNYマッキンゼーで10兆円のリスク管理・資産運用プロジェクトにも携わった凄腕の方が設立した 「Wealthnavi:ウェルスナビ」 があります。

実はこの2つのサービスは共にSBI証券と提携しているため、SBI証券利用者にとってはどちらも簡単に利用できるため、よく比較対象にされやすいライバル会社です。この2つのサービスを比較してみましょう。

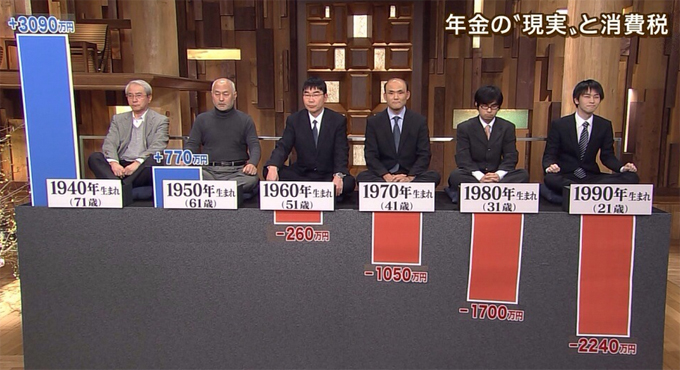

「ウェルスナビ」と「THEO」 の比較はよく行われており、SBI証券でも比較表が作られています。それらを一部引用しての比較表が下記のものとなります。

「ウェルスナビ」と「THEO」の比較表

| 無料診断 | ○ | ○ |

自動運用 | ○ | ○ |

質問内容 | リスク許容度の設定 | 投資運用目的の設定 |

最低投資額 |

| 1万円 |

自動積立 | 1万円以上1円単位 | 1万円以上1,000円単位 |

手数料 | 3,000万円まで年率1.0%(税抜) | |

投資対象 | 海外ETF | |

取扱銘柄数 | 6~7銘柄 | 30~40銘柄 |

運用パターン | リスク許容度別に5通り | 投資運用目的毎に231通り |

運用方針 | リスク許容度に合わせて運用方針を決定 | 投資運用目的に合わせて運用方針を決定 |

運用手法 | インデックス運用 | スマートベータ戦略 |

| 手法の解説 | ノーベル賞受賞理論をベースとし、数百万とおりの組み合わせの中から5つのポートフォリオを選定。その5つのポートフォリオを、お客さまの個別のリスク許容度に合うものを採用し運用します。 | お客さまの資産運用の「目的」を分析し、それを実現するための機能に着目した3つのポートフォリオ【グロース】【インカム】【インフレヘッジ】を最適な配分で組み合わせて運用します。 |

リバランスのタイミング | ・最長6ヵ月 | ・毎月 |

入金方法 | 銀行振込・クイック入金 | 銀行振込 |

申込から口座開設完了までの期間 | 最短当日 | 最短翌日 |

申込完了から買付までの期間 | 最短1営業日 | 最短2営業日 |

出金までの期間 | 依頼日より最短3営業日 | 依頼日より最短4営業日 |

運用開始までに用意が必要なもの |

| |

運用ロジック | ||

自動税金最適化機能 | ○ | なし |

家計簿アプリとの連携 | ○ | ○ |

「ウェルスナビ」と「THEO」の違う点考察

最低投資金額が大きく違う

まず両社で大きく違うのが最低投資金額です。こちらは「ウェルスナビ」が30万円※に設定されているのに対して、THEOでは1万円になっています。この点からよくTHEOは気軽に始めやすい、初心者向けであるという印象を受けます。この最低投資金額も以前は「ウェルスナビ」が100万円、THEOが10万円であり、投資家の要請により下げられてきました。

※2017年11月から10万円に引き下げされました。

しかし運用担当者の立場からでは数万円くらいでは適切なポートフォリオが組みにくいというのが本音のようです。実際THEOでも10万円になってから初めて適切なポートフォリオが組めるようになるという解説がなされています。ぶっちゃけた話としては100万円くらいを運用しないと適切なポートフォリオが組めないだけでなく、運用益もたいして出ないのが現実です。よって最低投資金額はあんまり気にするところではありません。

手数料は同じ

両社とも手数料体系は全く同じであり、3,000万円まで年率1.0%(税抜)、3,000万円を超える部分は年率0.5%(税抜)に設定されています。運用金額が大きくなるほどコストが下がるという仕組みはどちらも同じであり、差別点はありません。この手数料体系は預かり資産の増加こそが業者の利益を上げる唯一の方法であり、顧客の資産が増えれば業者も儲かるWIN-WINの関係になるもののため非常によい体系です。

組まれるポートフォリオに大きな違い

一番の違いが確認できるのがポートフォリオの違いです。ウェルスナビは投資対象のETFがわずか7種類だけになっているのに対し、THEOでは30種類以上になっています。どちらも海外のETFを投資対象とし、先進国株、新興国株、先進国債券、コモディティ、不動産、金といったカテゴリー別のものを選択しており、対象の海外ETFとしてはVWOやTIP、IYRなどかぶっているところもあります。ただTHEOのほうがより幅広い種類のETFに投資をするモデルになっています。

ウェルスナビが投資対象としているのが下記のものです。PDF:ウェルスナビの投資アルゴリズム(ホワイトペーパー)にて確認することができます。主に各カテゴリーの代表的なものを1つだけ選んで、あとは配分で調節するというモデルになっています。

対してTHEOが投資対象にしているのが下記のETFです。THEOのPDF:ホワイトペーパーで確認することができます。THEOはカテゴリーをより少ない【グロース】【インカム】【インフレヘッジ】の3つに分類し、それぞれのポートフォリオで更にETFを細かく組み合わせるモデルになっています。THEOの扱うETFはウェルスナビと比較して、中型株・小型株だけに投資するものもあれば、中国やブラジルだけに投資するもの、ローン債券やハイイールド債など、マイナーなものまでが選択肢に入っています。

運用パターンの種類も5種類と231種類と全然違う

上記のように投資対象が異なりますので運用パターンも大きく違い、ウェルスナビは運用パターンをわずか5種類に絞っているのに対して、THEOでは231通りまで多くのパターンを用意しています。運用パターンは人それぞれなので合致するものがあれば別に少なくてもいいのですが、パターンが多いほうが合致する可能性が高いともいえます。

運用アルゴリズムを作ったのは誰か

ロボアドバイザーは自動運用でコンピュータが運用するのですが、そもそもその運用モデルを作ったのは人間です。それぞれ運用モデルを誰が作ったか、どのような理論に基づいて作られたかも重要です。ウェルスナビの運用モデルは1990年にノーベル賞を受賞したハリー・マーコビッツ氏の「ポートフォリオ理論」などに基づきポートフォリオが組まれています。

対してTHEOでは加藤康之という京都大学大学院経営管理研究部教授で金融工学や投資理論の第一人者の方が監修しています。日本最大の運用期間GPIFやアメリカ最大の年金基金CalPERSともつながりのある世界の運用知識に長けた方です。どちらも金融工学の最先端の理論や技術が使われています。高度な金融工学知識でもない限り、その差はハッキリ言ってわかりません。

自動節税機能のDeTAXの有無

ウェルスナビにはDeTAXという自動税金最適化を行う仕組みが入っています。これは含み損が出ているときに損の実現化と再度ポジションをもつことで利益を圧縮し、所得を減らして税金を減らすなどの節税をするための機能です。これはTHEOでは搭載されていません。

リバランスタイミングも異なる

ロボアドバイザーの利点の1つには自動でリバランスを行ってくれる機能があります。リバランスとは株式や債券、商品などの投資比率が時間や値上がりによって崩れたときに、それを修正することのことです。非常に面倒なため自動でやってくれると非常に楽な作業の1つです。このリバランスですが、ウェルスナビでは基本的に資産乖離が5%を超える時以外は最長6ヶ月まで手付かずです。

対してTHEOでは毎月必ずリバランスを行っています。ただリバランスは一長一短でもあり、たくさんやれば理想のポートフォリオへ誤差が少なくなりますが、売買回数が増えるため手数料などのコスト負担が多くなるデメリットもあります。しかしTHEOは、リバランスの頻度が高いことによって追加のコスト負担がかかることはありません。その点ではリバランスが多いほうがロボアドバイザーのメリットをより享受できるといえるかもしれません。

申込から買い付け時間、出金時間は微妙な違い

その他、申込みから最短でどれくらいで買い付けできるか、出金にどれくらいの期間がかかるかについても微妙な違いはあります。ただロボアドバイザーは短期的ではなく中長期的目線で運用するものですので、1~2営業日の違いはほとんど気にしなくても良い点です。

「ウェルスナビ」と「THEO」の差別点のまとめ

ここまで「ウェルスナビ」と「THEO」の違いを見てきましたが、ここでまとめましょう。

共通点

どちらのロボアドバイザーも、ポートフォリオの作成、資産配分、投資金融商品の選定、口座への入金、発注、積立、再投資、リバランス、という運用の一連の行為をすべて自動でやってくれる投資一任運用である。手数料体系は全く同じ。

ほぼ共通点

口座開設から買い付け開始までの時間、出金までの時間に大きな違いはなし。どちらも自動運用モデルを作ったのは資産運用業界の第一人者。どちらが優れているかは結果を見ない限りは判断できかねる。

【相違点】

・ 最低投資額がウェルスナビは30万円、THEOは1万円から

・ ポートフォリオの内容はかなり異なる

・ 投資対象ETFはウェルスナビが7つ、THEOは30以上

・ 運用パターンはウェルスナビが5通り、THEOは231通り

・ ウェルスナビには自動節税機能のDeTAXがある。THEOにはない。

・ リバランスタイミングの違い、ウェルスナビは資産乖離が大きくならないと行わない。THEOは毎月行う。

このようにどちらも優れたロボアドバイザーであることはよくわかり、その成績は今後の結果をみないことには判断できません。相違点としては最低投資額の違いがピックアップされがちですが、一番の違いは運用モデルが全く異なるということです。投資対象のETFの数が全然違い、運用パターンの数も違います。リスクやリターンの比率などは同じような形になりますが、実際に購入するETFはかなり異なるものになります。同じようなパターンで無料診断をして比較してみましょう。

似たパターンでも「ウェルスナビ」と「THEO」では全然違う

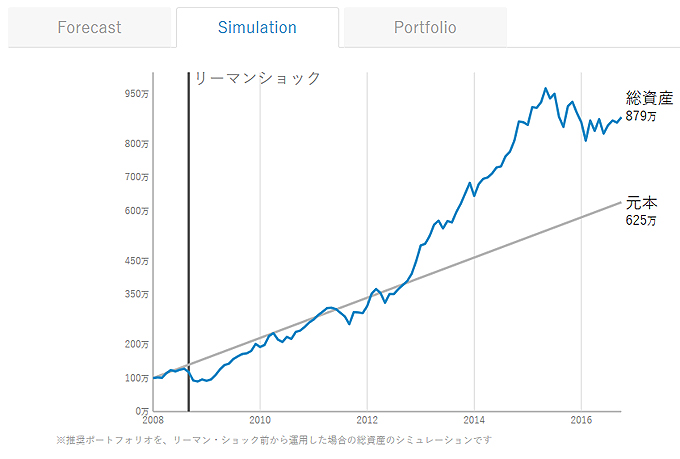

例えば20代の若い方が毎月少しずつ積み立て投資を行う例で両社で診断をして比較してみました。

ウェルスナビでの例:

「20代、年収3~500万、資産500万未満、毎月5万投資、余裕資金、暴落では追加投資」 で無料診断をしてみたのがしたの例です。若い世代であまり貯蓄がないが、余裕資金を積極的に投資して、暴落時もあえてリスクをとって攻めていくパターンです。

資産内訳を見ますと米国株(VTI)や日欧株(VEA)、新興株(VWO)など株式への投資がかなり多くなります。株式への投資比率は8割にものぼり、債券へはわずか5%、金や不動産などのインフレヘッジになる実物資産への投資は15%です。投資対象は上記でみたように7銘柄から選択されて、その比率で決まったようです。

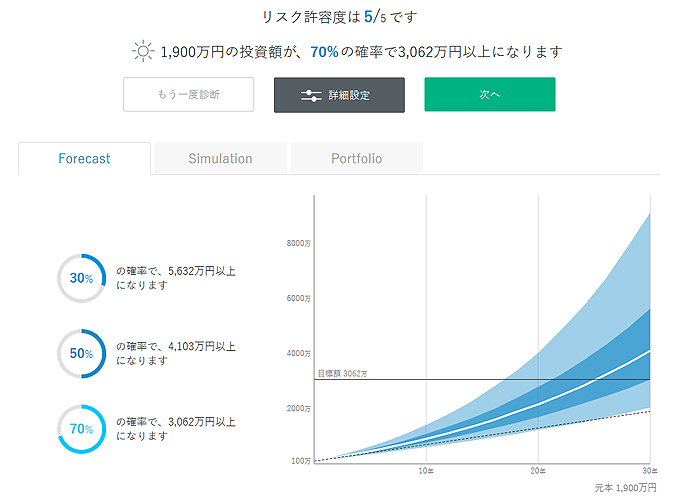

THEOでの例:

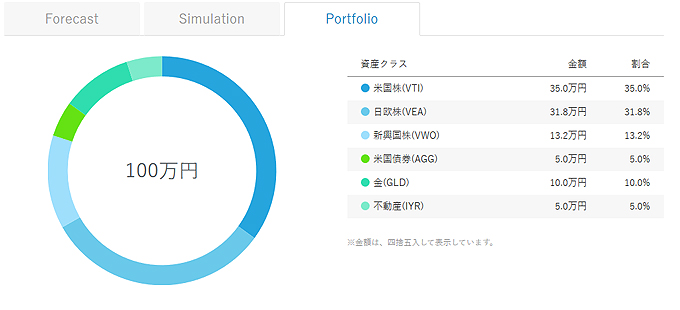

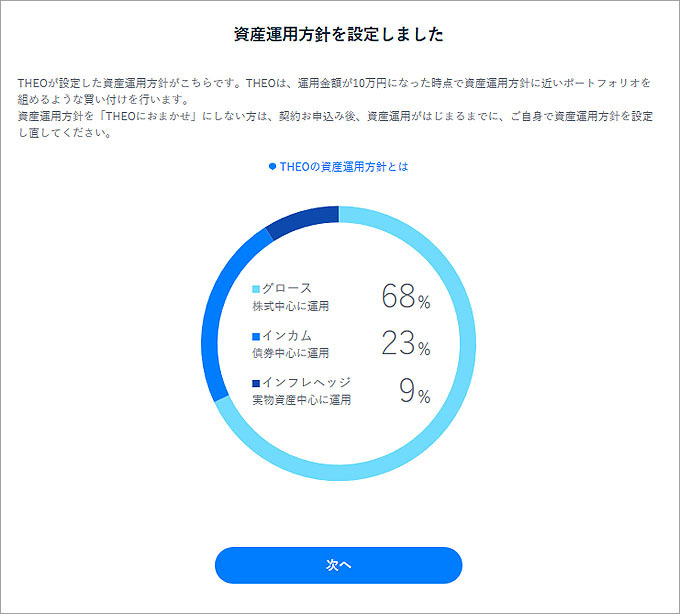

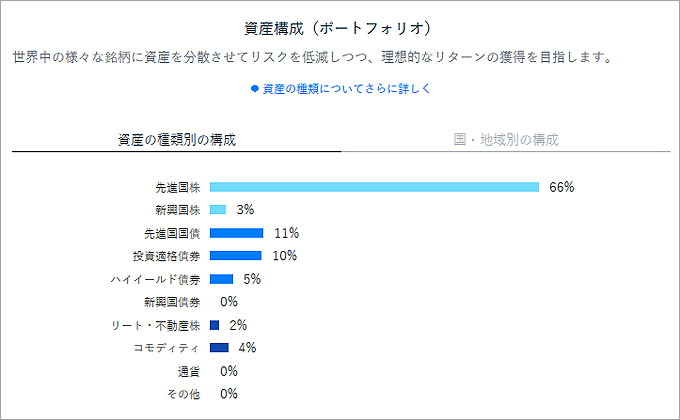

25歳の若い方が年収300万で、200万円の貯金、毎月5万円から積立を始めるパターンをTHEOで無料診断してみました。資産配分は【グロース】という株式中心のものが7割で、【インカム】という配当・利息重視のものが4分の1、【インフレヘッジ】という物価対策のものに1割ほどを投資しています。ウェルスナビとは割合がかなり異なりました。

実際に購入するETFは下記のようにかなりの種類にわけられていることもわかります。ウェルスナビは6つほどだったのに対して、THEOでは30種類以上のETFを細かく買っていく運用であることがわかります。

このように同じような条件でも資産配分が結構異なり、投資対象は全然異なることがわかりました。

もちろんこれらはあくまで例であり、実際に運用する人によって運用方針は異なります。あんまり参考にならないかもしれません。しかし同じロボアドバイザーでも、同じような条件で診断した結果、「リスクをとっていく」 という大きな方針自体は同じでしたが、資産配分にも10%以上のズレが存在し、購入するETFは全く違うものであるということがわかりました。

資産配分の違い:

ウェルスナビ:株式投資(80%)、債券投資(5%)、実物資産(15%)

THEO:グロース(68%)、インカム(23%)、インフレヘッジ(9%)

ぶっちゃけた感想を言えば、ウェルスナビはわかりやすい投資を行い、THEOはかなり細かい投資をしている、とまとめられます。

ウェルスナビの ”わかりやすい投資” というのは言葉を変えれば 「単純」 であるとも言えます。手間暇をおしまなければ個人でも同じ運用をすることはできそうな感じです。実際は手間だけでなく、コストもかかり、DeTAXもあるので、自前での運用は厳しいですが。

THEOの ”細かい投資” というのは別の言い方をすれば細かすぎてわかりにくく感じるかもしれません。細かい投資は分散効果が大きいことで知られており、売買回数が増えるとコストも増えるので決していいことばかりではないのですが、前述のようにTHEOは売買回数に関わらず手数料は1%で固定化されているので気にすることはありません。

一番知りたいのはどっちが良い成績を出すのか?という点になりますが、こればっかりは結果を見ないとわかりません。どちらが良い結果を出せるかは今の時点ではなんともいえません。確かに細かい違いがたくさん見つかりましたが、似たような投資をしているので似たような結果になる可能性が高いです。さらにそれぞれの人によっては運用モデルも全然異なりますので、この人にはウェルスナビが、この人にはTHEOが合っていると判断することは非常に難しいです。

あとは好みの問題とみてもよいでしょう。よってわかりやすい運用が好みであればウェルスナビ、細かい投資が良いと感じるのであればTHEOでいいのではないか、という好みの問題になりそうです。私の個人的な好みとしては、絶対自分では運用できなさそうな多数の銘柄へ投資して運用してリバランスするTHEOのほうが、自動運用のメリットを最大限使っている感じがして好印象を受けました。ウェルスナビは頑張れば自分でポートフォリオ通りに運用できそうな感じもしますが、THEOの場合は手間暇もコストもかかりすぎて無理ですからね。もちろん多数に投資すれば良い結果が出るというわけではありませんので、あくまでこれは好みの判断です。